视频丨债券ETF系列(2): 利率债ETF

上一期我们聊到了债券ETF的基本概念,并提到它主要分为三类:利率债ETF、信用债ETF和可转债ETF。

今天,我们来重点聊聊——很多稳健型投资者特别偏爱的利率债ETF。

什么是利率债ETF?

通俗讲,利率债ETF就是投资于一篮子“利率债”的ETF产品。也就是说,你买了一只利率债ETF,相当于持有了多种利率债。

那它的底层利率债资产主要包括哪些呢?

- 首先是国债,通俗来讲,它相当于国家向你借钱打的"欠条"。

- 其次是地方政府债,它是地方政府为搞基建、做民生项目发行的债券。

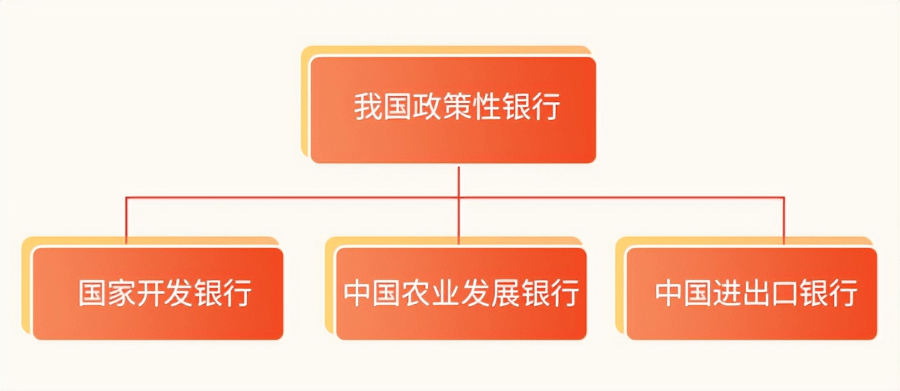

- 还有政策性金融债,它由政策性银行(国开行、农发行、进出口行)发行。政金债的信用等级较高,违约可能性较低,因此,也常被投资者称为“准国债”。

总而言之,利率债背后有“政府信用背书”,信用风险极低,因而投资它们的利率债ETF受到了很多稳健型投资者的关注。

目前全市场有16只利率债ETF,总规模超954亿元:其中,底层资产为国债、政策性金融债的ETF规模相对较大,分别超360亿、490亿。

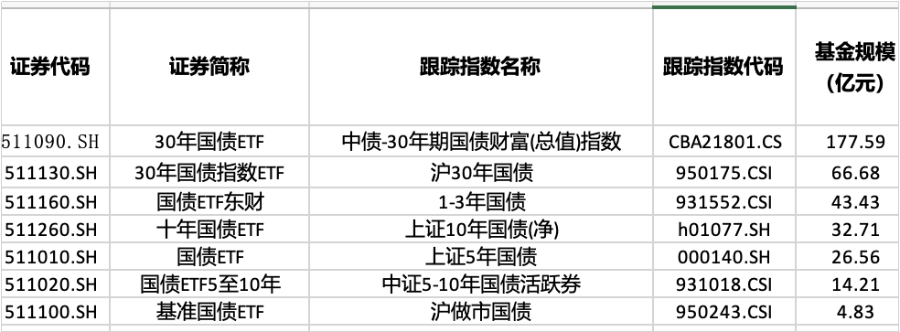

在7只国债ETF中,规模超过50亿元的有两只,分别跟踪:中债-30年期国债财富指数和沪30年国债指数。

(截止日期:4月3日;来源:Choice金融终端)

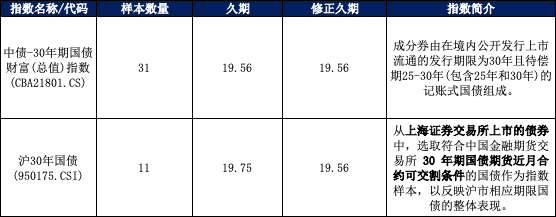

这两个指数都反映了30年期国债市场的表现,久期、修正久期差不多,但前者成分券覆盖面更广。

(截止日期:4月3日;来源:Choice金融终端)

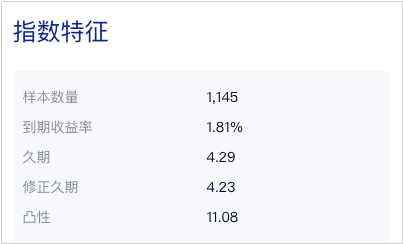

在4只地方政府债ETF中,规模最大的产品跟踪中证5年期地方政府债指数。

(截止日期:4月3日;来源:Choice金融终端)

该指数成分券主要是剩余期限在4到5.25年之间的地方债,当前样本券数量多达1145只,久期为4.29年,修正久期为4.23。

(截止日期:4月3日;来源:中证官网)

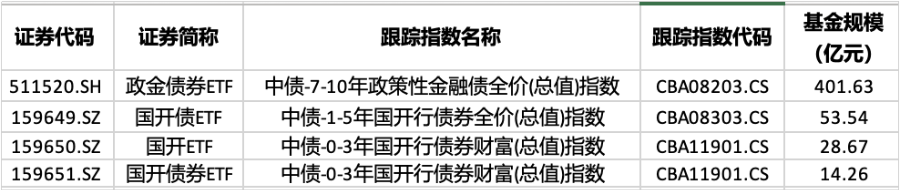

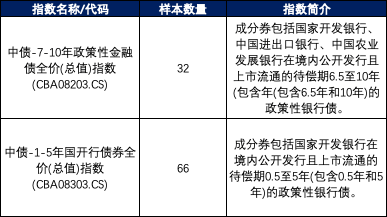

而在4只政策性金融债ETF中,规模超50亿元的有两只,分别跟踪:中债-7-10年政策性金融债指数和中债-1-5年国开行债券指数。

(截止日期:4月2日;来源:Wind金融终端)

两只指数的成分券除了期限上有明显的不同,发行主体也是不同的:前者涵盖了包括国开行在内的三家政策性银行发行的债券,后者只包括国开行发行的债券。

(截止日期:4月3日;来源:Choice金融终端)

说到这里你可能已经注意到,我们有反复提到 “久期”和“修正久期”。

用最直观的方式理解,久期(通常指麦考利久期)衡量的是债券投资的加权平均回本时间。

修正久期则更进一步,量化了利率变动对债券价格的影响程度,它表示市场利率每变动1%,债券价格大约会反向变动多少百分比。

一般情况下,债券的剩余期限越长,久期和修正久期也越长,价格对利率波动的敏感度也更高。

所以在挑选利率债ETF时,除了产品的规模、费率等常规指标,也建议大家特别关注基金组合久期相关指标,它关系到产品的利率风险有多高。

(部分债券ETF基金组合久期;来源:Choice金融终端)

好了,有关利率债ETF的小知识就说到这里,下期视频我们将继续介绍信用债ETF相关情况,下期见!