指数基金波动这么大,真的能养老吗?

事实上,这个问题背后藏着两个常见的误解:一是将“稳健”简单等同于“零波动”,二是低估了时间对波动的稀释与化解。

这种思维定式,导致部分投资者将养老资金全部投向银行存款等低风险理财手段,看似规避了市场波动,实则暴露于更隐蔽的风险——购买力的持续缩水。

从宏观经济视角观察,“广义货币M2增速与GDP增速之差”构成的“真实通胀率”指标,揭示了货币超发的现实。

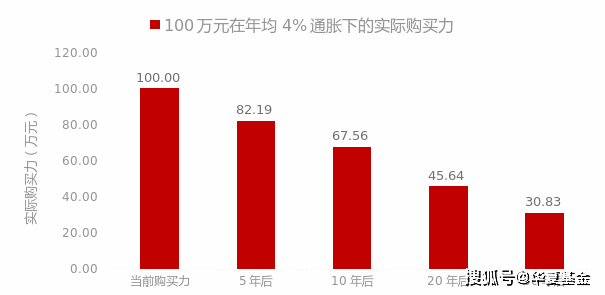

国家统计局数据显示,2014至2025年间我国真实通胀率在0.4%-8.7%区间波动,中位数、平均值分别为4.3%、4.0%。

若以4%的温和通胀率计算,30年后100万元的实际购买力将缩水至约33万元。仅仅依靠低风险的储蓄类产品,养老金将很难抵御这种渐进式的侵蚀。这种“温水煮青蛙”式的财富蒸发,恰恰是养老投资最致命的敌人。

数据来源:华夏基金,计算公式:实际购买力=初始金额/ (1 + 通胀率)^年数

即便考虑到经济发展转型进入新阶段等因素,理想的长期投资年化收益率仍不应低于4%-5%。

但现实是,我们正面临市场利率逐步走低的客观环境,这无疑给实现上述收益目标带来了挑战。

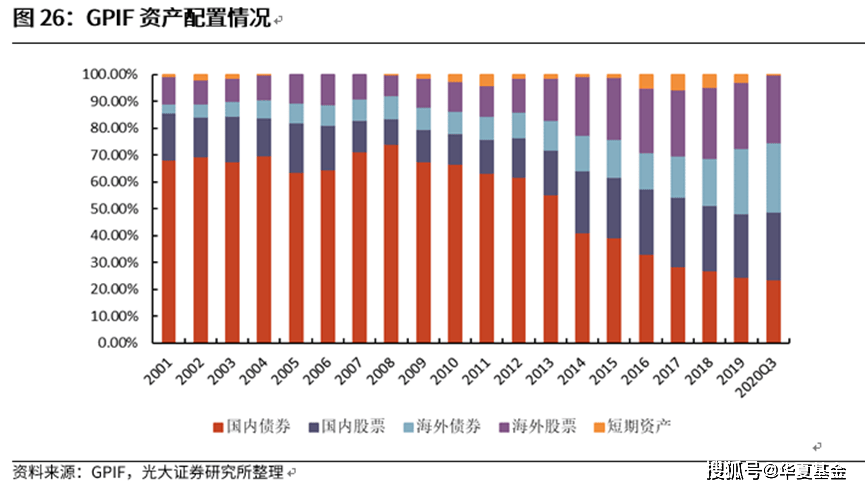

从国际经验来看,为应对低利率环境,不少国家的养老金在资产配置上已做出调整。

例如,韩国国民养老金(NIP)的权益类资产配置比例已达到43.5%;日本政府养老金投资基金(GPIF)更是将权益资产的目标配置比例从2006年的20%逐步提升至2020年的50%,且其中被动投资占比超过90%。(来源:光大证券)

这种配置趋势背后,其实暗含着权益资产在长期投资中的价值。暂且不提布局权益的必要性,投资宽基指数的确能实现长期盈利。

要理解其盈利能力,自然需要回归本质——弄明白投资宽基指数基金究竟赚的是什么钱。

其一,是借助市场波动,通过低买高卖获取差价。

这意味着在市场低估时买入并持有,待价格回升至高估区间后逐步卖出以锁定利润。

这一过程直观地体现在基金定投中的“微笑曲线”上——通过定投的方式来摊薄持仓成本,实现“低买”;在价格上涨到一定程度时卖出,从而获得收益。

其二,是分享企业成长带来的“水涨船高”。

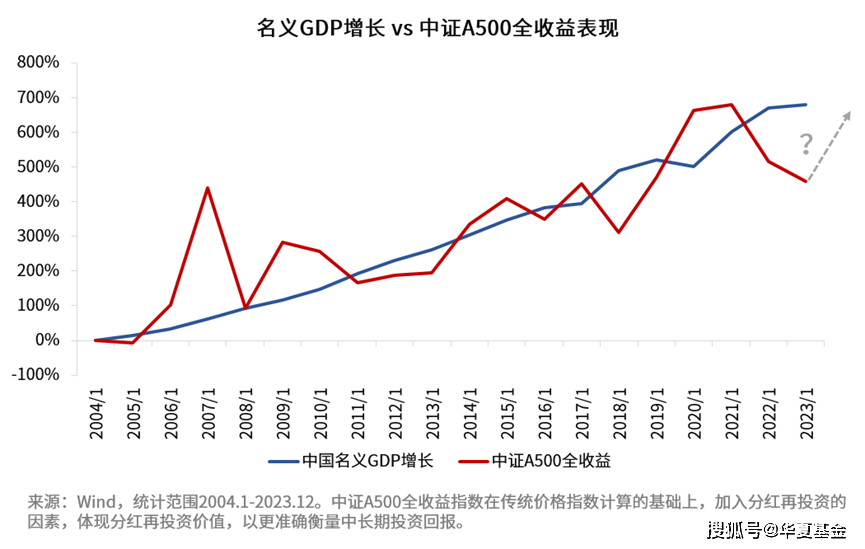

宽基指数是一篮子优质上市公司的缩影,例如中证A500指数,它包含了沪深两市各行业规模较大且流动性良好的500家企业。随着国民经济的持续发展,这些具有代表性的百业龙头也将从中受益。

因此,长期来看,宽基指数总会跟随着时代的发展顺势向前,跟随GDP的正增长水涨船高,而任何偏离价值的价格最终都会被拉回正轨。

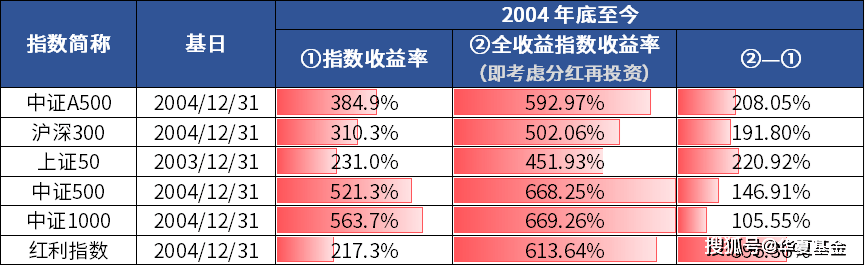

其三,则是股息分红所带来的现金流与复利。

核心宽基指数中汇聚了各行各业的领军企业,这些公司通常拥有更为稳定的盈利和现金流,并倾向于定期将一部分利润以股息的形式回馈给股东。投资者持有宽基指数基金,就可以间接享受到成分股的分红收益。

更重要的是,获得的股息分红可以进行再投资,买入更多的宽基指数基金份额,以一种复利“滚雪球”的模式,在长期内显著提高投资者的整体收益水平。

来源:Wind,统计区间2004.12.31-2025.7.22。指数历史表现不预示未来走势,不代表基金产品收益。

事实上,权益类资产通常的特点是高收益与高波动并存,即便由于资本市场的固有属性,宽基指数在短期的波动在所难免,但对于一个GDP长期正增长的经济体,股市长期向上的趋势不会发生改变,因而投资宽基指数基金的确是可以实现养老资产长期保值增值的。

风险提示

以上不构成证券推荐。本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。