4月外资净增持境内债券109亿美元!业界:全球贸易环境变化令人民币债券避险属性受“青睐”,金融市场持续开放吸引海外资本继续增持

每经记者:陈植 每经编辑:廖丹

4月,全球贸易环境骤变之际,海外资本日益青睐中国人民币资产。

近日,国家外汇管理局副局长李斌表示,外资配置人民币资产意愿持续向好,4月外资净增持境内债券109亿美元,处于较高水平;4月下旬外资投资境内股票转为净买入。

中国债券网最新数据显示,截至4月底,境外投资者持有的境内债券托管量达到29781.5亿元人民币,较3月底的29109.18亿元环比增加672.32亿元。

一位华尔街投资基金经理通过微信采访向记者分析说,4月海外资金持续青睐中国境内债券,很大程度是受到月初美国出台“对等关税”政策的影响——在美国出台“对等关税”政策后,美国金融市场多次出现“股债汇”三杀状况,令全球投资机构纷纷质疑“美国例外论”,转而加快资产分散化配置步伐。

“尤其是亚洲基金的调仓动作比较明显。以往他们重仓美国国债,但在4月美国出台‘对等关税’政策后,他们正将更多资金从美国国债转移到中国等新兴市场国家高评级主权债券。”他告诉记者。随着5月16日国际信用评级机构穆迪将美国主权信用评级从Aaa下调至Aa1,未来全球投资机构资产分散化配置的进程将进一步加快,令更多海外资金流向中国境内债券市场。

瑞银全球金融市场部中国主管房东明表示,近期在与海外投资者频繁沟通时,他感受到无论是量化基金还是做市商,鉴于流动性等需求,海外投资者希望能更好地参与中国市场。与此同时,中国的监管机构正在积极回应全球投资者的关切点,为他们提供切实帮助。

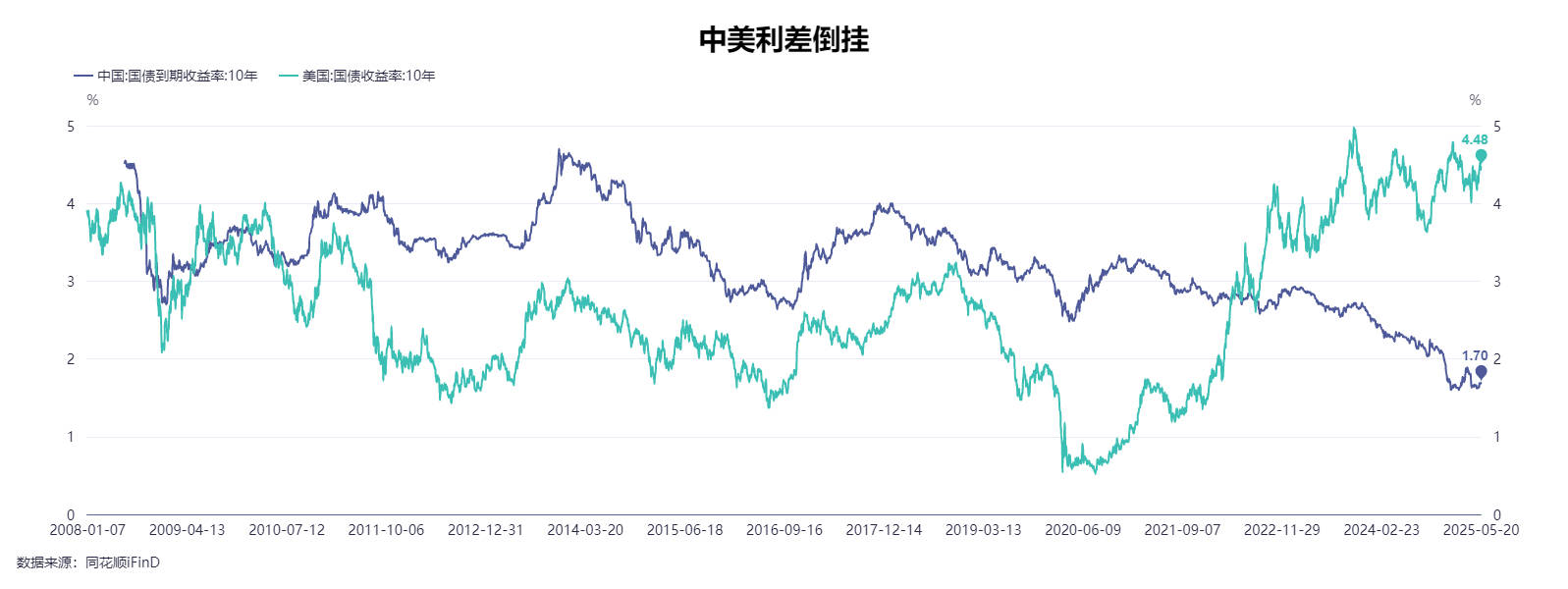

上述华尔街投资基金经理向记者透露,尽管近日中美利差(10年期中美国债收益率之差)倒挂幅度扩大至-280个基点附近,但这并不影响海外投资者增持中国境内债券的热情。原因是全球金融市场预期美国经济衰退风险加大将令美元持续贬值,人民币汇率因此获得较高的升值前景,足以增厚人民币债券投资配置的综合回报率。

中国货币网显示,截至5月20日收盘时,1年期美元兑人民币汇率的远期外汇掉期点数为(远期汇率与即期汇率之差)-2048点,这意味着市场预期一年后人民币汇率将升值约2.8%,达到7.015左右。

“美国例外论”逐步落幕,全球投资机构加快资产分散化配置步伐

在这位华尔街投资基金经理看来,4月美国出台“对等关税”政策,不但冲击全球贸易格局,还影响全球资本的债券配置策略。

“4月以来,越来越多海外机构都在质疑美国例外论。”他向记者透露。所谓美国例外论,是指近年在全球地缘政治风险升级等因素的影响下,全球主要经济体都遭遇不同程度的经济周期波动,但美国经济则“独善其身”,始终保持较好增长。

但是,随着美国出台“对等关税”政策令未来美国经济滞涨风险加大,越来越多海外投资机构纷纷认为美国经济一枝独秀的时代“一去不复返”。随之而来的,是越来越多海外投资机构纷纷加快资产分散化配置步伐。

这位华尔街投资基金经理告诉记者,由于美联储维持较高基准利率令美国国债收益率高企,此前众多海外投资机构会将逾65%的债券投资资金投向美国国债,但目前这个比例已降至60%以下,尤其是4月以来美国金融市场多次发生股债汇三杀状况,部分海外投资机构将美国国债的配置比例降至约50%。

与此对应的是,他们对中国等新兴市场国家高评级主权债券的配置意愿与力度双双增加。究其原因,一是中国国债价格变动与海外债券市场波动的联动性相对较低,具有良好的避险属性;二是中国货币适度宽松政策令中国境内债券价格趋涨,也能形成较好的资产保值效应。

美银中国区行政总裁暨大中华地区固定收益、货币及商品市场销售部主管王伟提到,就面向亚洲基金经理的调查发现,越来越多投资者正寻找在中国的投资机会,10%的受访投资者已全面投资中国。

前述华尔街投资基金经理认为,当前海外资本积极加仓中国境内债券的另一个原因,是对冲美元贬值风险。由于金融市场对美国经济衰退风险的担忧升温,越来越多海外投资机构日益关注对冲美元持续贬值风险。因此他们更愿增持“受益”美元贬值的资产。其中,人民币汇率因美元贬值预期升温而具有较高的升值前景,加之中国经济稳健增长与中国国债投资安全性极高,令他们在4月争相配置中国境内债券。

德意志银行指出,在过去几周金融市场经历动荡期后,尽管关税前景趋于温和,但市场对美元前景的看法仍保持长期看跌立场。此外,财政政策变化可能导致德国发债规模扩大,从而改变美债在全球安全资产中的主导地位,这也不利于美元的走势。

这位华尔街投资基金经理表示,当前全球投资机构认为美元长期贬值的理由众多,包括美元连续三年相对购买力平价(PPP)被高估逾20%、美国经常账户赤字正持续扩大、美国股票估值相比全球其他市场达到历史高点(令美股回调风险加大)等,加之上周五穆迪调降美国主权信用评级,令全球投资机构对冲美元贬值风险的迫切性进一步增强。

“互换通”有效化解利率风险,吸引海外资本持续加仓中国境内债券

记者多方了解到,在全球贸易环境骤变情况下,外资纷纷青睐中国境内债券,还与中国经济稳健增长与中国金融市场持续开放有着密切关系。

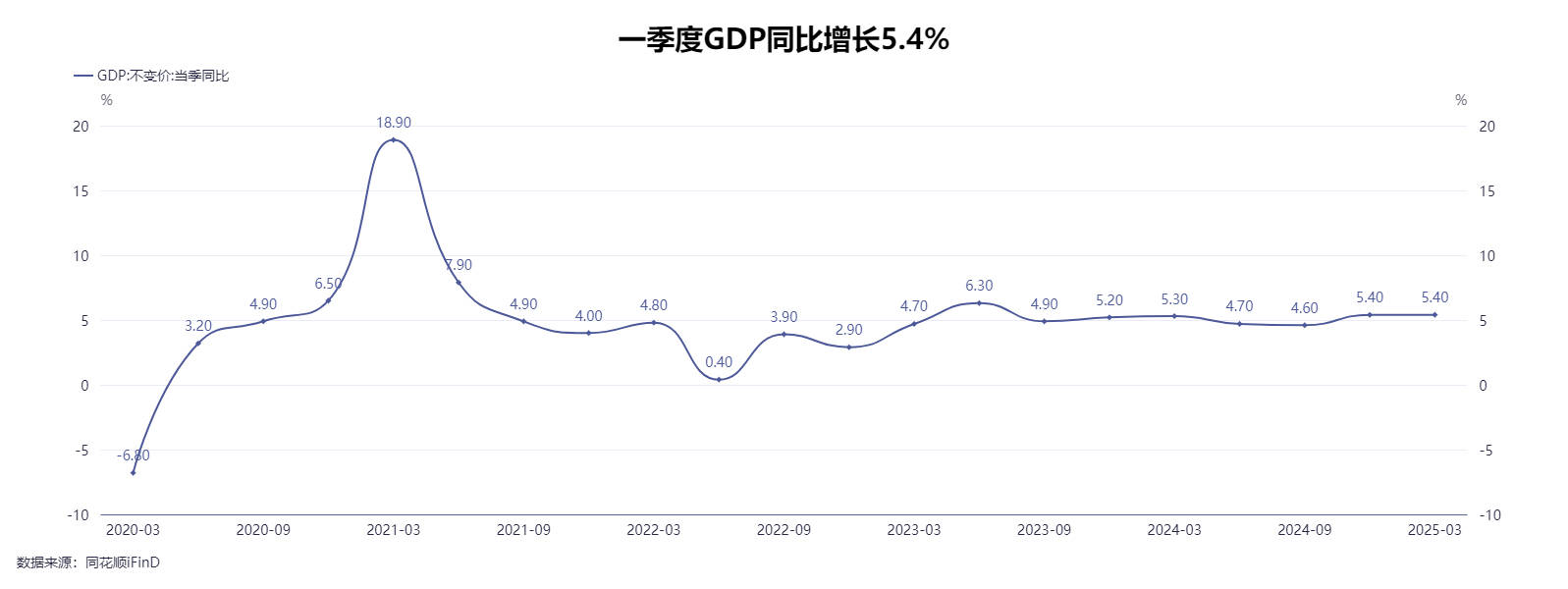

今年一季度,中国国内生产总值同比增长5.4%,不仅高于去年全国5%的增速,也高于去年一季度5.3%的增速,延续去年以来持续稳中向好、稳中回升的态势,为外资构建了稳定可靠的投资环境。

此外,中国宏观经济运行整体回升向好,令人民币债券价格波动较小、回报稳定。加之今年以来人民币汇率在双向波动中保持基本稳定,令外资在持有人民币债券时能拥有更明确的投资预期,有助于增强其投资信心。在复杂国际环境下,人民币债券的投资属性和避险属性日益突出,对外资的吸引力随之不断增强。

与此同时,中国金融市场持续开放,为外资进入境内债券市场提供便利条件。比如债券通、互换通等机制不断完善,极大地方便外资参与中国债券市场交易,显著提升市场吸引力。

上述华尔街投资基金经理告诉记者,“互换通”的面世,正吸引越来越多海外投资机构参与中国境内债券的投资。这背后,是约两年的投资实践,让众多海外投资机构确信“互换通”能有效满足他们对人民币债券利率风险的管理要求。今年以来,随着中国货币政策适度宽松,加之美联储降息步伐不确定性增加,全球投资机构对人民币债券利率风险的管理要求日益增加,对互换通的投资兴趣水涨船高。

数据显示,截至2025年4月末,20家境内报价商与79家境外投资者累计达成人民币利率互换交易逾1.2万笔,名义本金总额约6.5万亿元人民币。

与此对应的是,随着“互换通”全面有效地解决人民币债券持仓期间利率风险,海外投资者对人民币债券的配置信心与投资力度日益增加。

中国人民银行表示,将进一步丰富“互换通”产品类型,一是延长合约期限,延长利率互换合约期限至30年,满足市场机构多样化风险管理需求;二是扩充产品谱系,推出以贷款市场报价利率(LPR)为参考利率的利率互换合约。

在上述华尔街投资基金经理看来,这有助于海外投资机构更大力度地配置中国境内人民币债券。如今,不少海外大型资管机构要求新兴市场高评级债券持仓超过一定比例,需要配置相应的金融衍生品对冲利率汇率风险,互换通恰恰能有效对冲“利率风险”。

他告诉记者,此前部分海外大型资管机构的人民币债券持仓在其整个债券投资组合中的比重不超过5%,但随着中国金融市场持续开放与债券市场投资基础设施日益完善,加之全球贸易格局变化加速全球资本的资产分散化配置进程,这个比例有望在未来一两年上升至8%至10%。

每日经济新闻