这只浮动费率基金定位“成长共赢”,值得买吗?

抓住产业变革的时代脉搏,与投资者共赢成长。

作者 | Los

编辑 | 小白

没有成长股的时代,只有时代的成长股。

纵观中国经济过往历程,每一次经济主引擎的切换都是一轮巨大的产业变革,给参与者带来相应的财富机遇。

借助资本市场,普通人见证一个又一个新兴产业从快速落地到稳定盈利的过程,也更便捷分享每一轮时代大发展的机遇。

变化的时代,变化的“成长”,我们要做的是找到能够持续深耕产业、专注投资、值得信任的平台。翻看过往表现,对每一轮关键产业机遇的把握中都有嘉实基金的身影。

站在当前,国家在加快发展新质生产力,人工智能正在引领第四轮科技革命和产业变革,新的成长机遇迎面而来。此次首批26只新型浮动费率基金中,嘉实基金推出的是锚定成长风格的嘉实成长共赢混合(A类024433;C类024434),它有哪些特征和优势,值得pick吗?

持续围绕关键产业,捕捉时代机遇

(一)2013-2015年:移动互联网的浪潮

2013年,伴随着通信基础设施的快速完善,4G网络得以迅速开通和普及,中国迎来了从PC互联网到移动互联网的繁荣。数据显示,中国移动互联网用户从2013年底的8.1亿户增长至2015年底的9.6亿户,互联网市场规模同期也从991.5亿元扩大至1750.3亿元。

(来源:wind,德邦研究所)

凭借完整的制造产业链,中国在移动互联网的硬件端大显身手,带动了国内消费电子板块景气度上行。

在软件端,中国凭借着巨大且逐步升级的消费者市场和网民规模,在2013年“互联网+”政策的推动下,微信、直播、外卖、线上零售等各种创新型应用不断涌现,计算机与传媒板块的成长性也大幅提升。

(来源:Choice数据)

根据Choice显示,在2013-2015年“互联网+”产业周期,嘉实基金旗下的主动偏股基金中一共有17只录得连续可统计业绩,平均收益率为97.1%,其中有10只期间涨幅翻倍,还有5只基金期间涨幅超50%,成绩较为亮眼。

同期,嘉实领先成长混合(070022.OF)和嘉实成长收益混合(070001.OF)的成绩领跑,分别跑出170.3%和154.1%的收益率。

随着移动互联网的全面普及,新消费场景如传媒、游戏、教育等线上领域成为投资的热土。

在这样的大背景下,嘉实文体娱乐股票A(003053.OF)在2016年成立,主要布局传媒、计算机、电子等行业。

该只基金的长期成绩表现较好,Choice数据显示,除2018年和2022年受系统性风险影响以外,该只基金每一年都创造正收益,并且均跑赢了业绩基准。

(来源:Choice数据,数据截至2025年6月9日)

(二)2019年-2021年:半导体、新能源、医药的爆发式增长

2019-2021年,中国迎来了为期三年的高端制造和生物科技全面爆发的阶段。

2018年“贸易摩擦”以后,国内更加重视硬科技、补短板,并推出大量扶持半导体产业的发展政策,中芯国际、华为等一大批企业开始加速追赶国际领先水平,半导体板块迎来大行情,据统计,模拟芯片设计、半导体材料这些细分板块的涨幅在8倍以上。

(来源:Choice数据)

与此同时,实现“碳中和”成为长期规划,大量低碳环保相关产业政策的密集出台为光伏、风电、新能源汽车等板块的快速发展提供了政策上的支持。

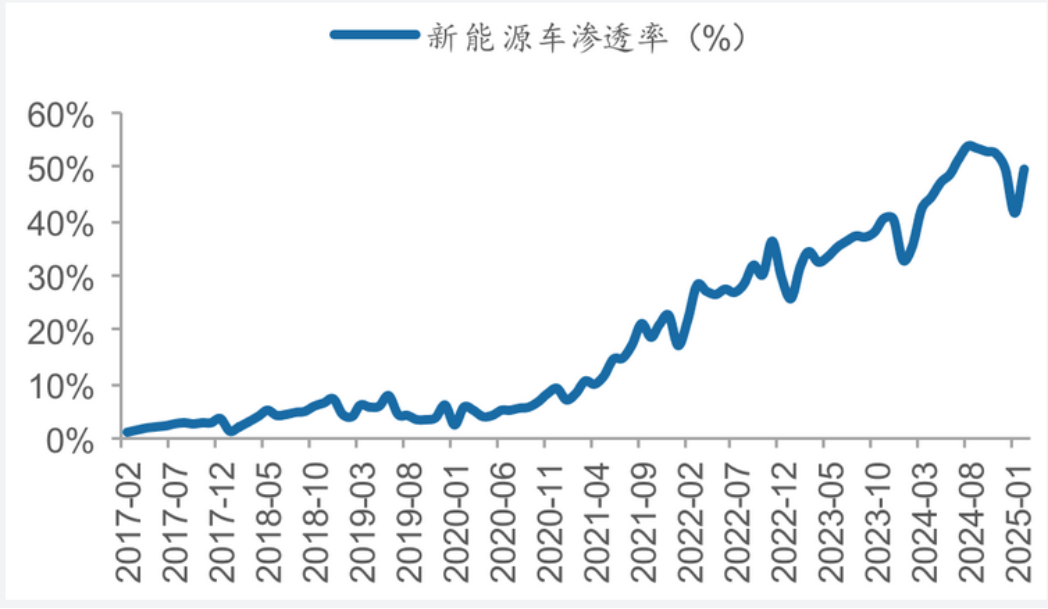

新能源产业链成为当时景气度最高的板块之一,根据中国汽车工业协会的数据显示,在出行领域新能源车渗透率自2020年以来呈快速上升的态势,目前已经超过50%。

(来源:中国汽车工业协会)

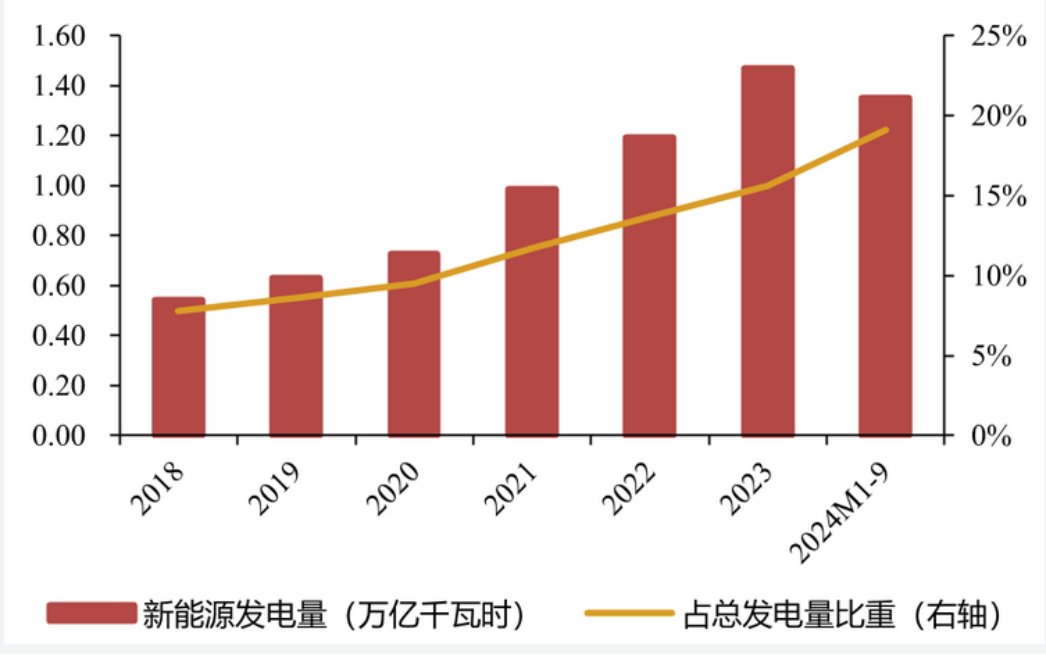

而在能源领域,新能源发电量稳步增长,占总发电量的比重已经逼近20%。

(来源:国网能源院、国家能源局、财通证券研究所)

生物医药板块同样迎来高光时刻,2020-2022年爆发的“新冠”疫情让疫苗、医疗卫生用品的用量激增,体外诊断、医疗服务、医疗耗材、医疗器械等细分板块的归母净利润增速在2020年实现翻倍。

(来源:Choice数据)

根据Choice显示,在2019-2021年多个行业同时迎来机遇的周期里,嘉实基金一共有65只主动型基金(统计A份额)录得连续可统计成绩,平均收益率高达120.1%。其中42只主动权益类基金(仅统计A份额)净值增长翻倍,占比为65%。

也就是说,嘉实基金较好捕捉了这波半导体、电动车、光伏等产业的发展机遇,助力产业发展的同时,也为投资者分享产业发展成果提供了丰富的产品工具。

另外,2019年A股正式推出科创板,为半导体、生物医药等新兴产业的企业提供直接融资渠道。嘉实科技创新混合(007343.OF)是当时首批科创主题基金之一,主要重仓半导体、医药生物等硬科技企业。

Choice数据显示,嘉实科技创新混合自成立以来收益率达172.6%,而且除2022年跑平业绩基准外,其余每年都能跑赢,且长期表现位居同批7只产品第一。

(来源:Choice数据,数据截至2025年6月9日)

除主动型基金外,嘉实基金在被动型基金方面的布局也相当迅速。Choice数据显示,在2019-2021年,嘉实基金共成立了15只ETF产品,广泛布局新能源、医药、芯片、互联网等新兴领域。

(三)2023年以来:自主可控、AI应用与软件革命

在国际局势不确定性加大的背景下,自主可控的高科技产业链成为立足之本,也带来新的高成长机遇。

新质生产力理念的提出,意味着中国更加重视经济的高质量发展,并且迫切需要培育出核心技术实现自主可控、达到或超越国际领先水平的完整科技产业链。

自2024年至今,半导体、人工智能、低空经济、智能驾驶、深海科技、商业航天、人形机器人等多个行业在政策助力、资金支持下进入快速发展阶段,资本市场上中国科技资产重估叙事崛起。

围绕人类社会的三大本质需求,也就是“生命、信息、能源”,嘉实基金早在2017年便前瞻性提出了科技成长的五大重点方向,包括互联网平台、半导体、新能源、人工智能和创新药。

嘉实基金对此次AI科技浪潮早有准备。8年前,就在内部组建了围绕人工智能的产业研究小组,持续跟踪产业变化、等待击球拐点。

追求β收益的被动产品布局,底层也是基于嘉实投研对未来重要时代主线机遇的研判。

而对于主动型基金,产品端的目标更像是达成一个β+α的结果,用基准来刻画β,用基金经理卓越的投资能力来刻画α。

基于深度基本面研究,根据Choice数据显示,近一年来,嘉实基金旗下多只科技成长主动基金业绩表现突出,包括嘉实创新先锋(009994.OF)、嘉实互融精选(006603.OF)、嘉实科技创新(007343.OF)、嘉实匠心严选(019392.OF)、嘉实前沿科技(004450.OF)等。

根据国泰海通证券,截至一季度末,嘉实基金近1年在权益类基金大型公司绝对收益榜单中位列第二(2/13),代表了深耕产业下的选股能力。

站在当前,嘉实成长共赢混合的布局也正是瞄准产业趋势深化——看好中国经济未来丰富成长机遇。

从二级市场的角度观察,经历前几年的蛰伏和估值消化,成长方向的性价比正在显现;新质驱动+自主可控双驱动下,中国成长类资产的重估趋势大概率才刚刚开始。

浮动费率的新模式,与基民利益共担

近期公募圈最振奋人心的消息莫过于《推动公募基金高质量发展行动方案》的发布。基于业绩比较基准的浮动费率改革率先落地,从单纯的“降费让利”向费率实现“千人千面”转变。

首批26只基金的费率将按照每个投资者、每笔基金份额的持有时间、持有期间的年化收益率来分档收取管理费。

(注:R 为该笔基金份额持有期间的年化收益率,Rb 为本基金业绩比较基准同期年化收益率)

在新发的浮动费率基金中,业绩比较基准与管理费率强相关,将变成基金投资者必须了解和参考的指标。

市场有一种观点认为,浮动费率基金比较适配成长风格投资。成长风格的波动一般比较大,在成长风格不占优时,投资者可享受相对低的费率,降低持有基金的成本;而在成长风格占优且基金收益率表现较好时,也激励优秀基金经理的超额能力。

上文提到,基于嘉实基金对成长机遇的看好,本次嘉实发行的新型浮动费率基金为嘉实成长共赢混合(A类024433;C类024434)。

根据基金相关文件显示,该基金的业绩比较基准为中证800成长指数收益率*70%+恒生指数收益率*10%+中债综合财富指数收益率*20%。可见,该基金的投资范围是覆盖A股、港股,是典型的偏股混合型基金。

根据Choice显示,中证800成长指数是从中证800指数样本中,选取成长因子得分最高的150只证券作为指数样本。

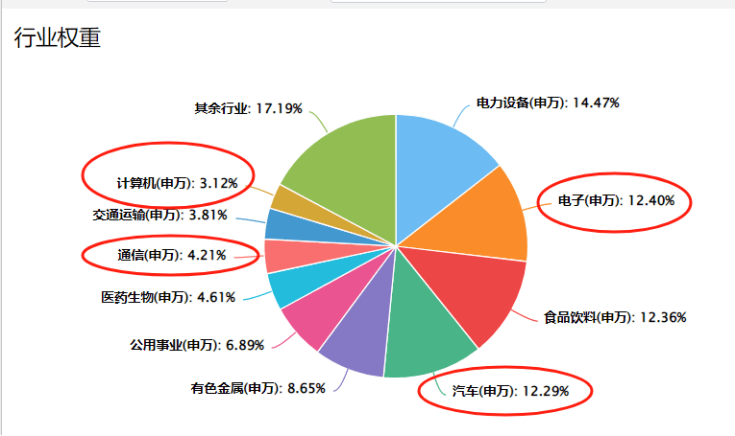

在行业配置上,电力设备、电子、汽车、计算机、通信等科技行业占比约为46%,也包含高端制造、医药、有色化工等方向,整体来说是成长风格为主。

(图为中证800成长指数申万一级行业分布,来源:Choice数据)

对比沪深300指数,中证800成长指数低配金融、消费板块,高配了电力设备、电子、汽车等科技行业,成长性更足。

从近十年的维度来看,目前中证800成长指数的市盈率处于中等水平。而从近5年的维度看,目前该指数的市盈率估值水平偏低,或有均值回归的可能。

(来源:Choice数据)

嘉实基金产品总监张之介绍,嘉实成长共赢的推出,仍是基于对未来几年市场主线机遇与风格的研判,选定全市场成长风格指数为锚,再匹配能持续战胜该基准的基金经理。正对应未来市场各产业趋势下的核心机遇。

嘉实成长共赢混合,亮点在哪里?

基金采取浮动费率表明基金公司是有诚意和信心与基民利益共担,但能否真的为基民赚钱还要看基金经理以及背后投研团队的硬实力。

嘉实成长共赢混合的拟任基金经理是李涛。

根据公开信息显示,李涛毕业于清华大学电子工程系,随后又在清华微电子所攻读EDA计算机辅助设计博士,正是芯片设计相关;于2008年入行,随后2012年加入嘉实基金,是市场上第一批TMT研究员。

他曾在采访中表示,从学生到研究员再到基金经理,自己在“学研投”的26年里见证了多轮科技成长周期,坚定看好中国新质产业、自主可控等机遇。

李涛在管嘉实信息产业股票发起A(017488.OF),是一只围绕信息产业的行业主题基金。根据Choice显示,自2022年12月李涛管理至今,该基金的净值上涨了39.1%,跑赢业绩基准近19个百分点,并跑赢中证800成长56个百分点。

(来源:Choice数据,数据截至2025年6月9日)

一般而言,成长股的特点就是爆发力强,波动大,能否提前预判产业趋势变化并挖掘到优质股是基金经理的价值所在。

从嘉实信息产业历史前十大持股名单,也能看出李涛的投资思路是坚定陪伴优质龙头企业成长。

(来源:Choice数据,市值风云APP制表)

整体来看,李涛的风格是专注成长股投资,聚焦AI硬软件、高端制造、医药等相关板块,与新发基金强调“成长共赢”的契合度比较高。

成长股的爆发力强,但波动率也相对较大,且市场主线纷呈。组合配置的事,适合交给专业的人来做。

产业创新浪潮和加速融合下,对多元机遇的持续把握也离不开一体化投研平台的赋能,而如前所述,嘉实基金拥有多年成长投资的深厚积淀。

再叠加浮动费率的新机制,进一步强化了基金公司和投资者利益共担、激励管理人追求超额收益。嘉实基金经过仔细打磨,本次呈现给投资者的产品为嘉实成长共赢混合(A类024433;C类024434)。

正如这只基金的名字,希望在新机制新机遇下,让投资者便捷布局成长未来,“共赢”向远。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究