美联储鹰派基调触发强美元觉醒! 美元空头正在遭遇绞杀

自今年以来,在这个每日成交额达9.6万亿美元的全球外汇交易市场中,押注美元走弱一直是主导性的交易,但这一押注正开始变得踉跄,“强美元”时隔数月之久卷土重来。

尽管美国政府停摆持续上演,冲击投资者们对于美元资产的持有信心,但是作为全球主要储备货币的美元的强弱衡量指数仍处于约两个月高位,凸显出美元近期相对于其他主权货币的强势地位。亚洲和欧洲的交易员们表示,对冲基金正在加码期权押注,认为相对多数主要货币的美元反弹浪潮将延续至年底。

欧元和日元下跌等海外市场形势,以及美联储官员们集体敦促谨慎进行进一步降息的偏向鹰派言论,都在近期大举提升了美元这一全球储备货币的吸引力。

然而美元升值趋势可能会对全球经济产生负面性质的影响,使其他央行更难放松货币政策,推高大宗商品成本,并增加以美元计价的外债负担。

“做空美元”正在演变为投资者们的“痛苦交易”环节

毋庸置疑的是,海外动态是美元近期强势的关键驱动因素之一,尤其是本月欧元和日元骤跌。与此同时,美联储官员呼吁对进一步降息保持谨慎的言论也大幅提升了美元的投资吸引力。

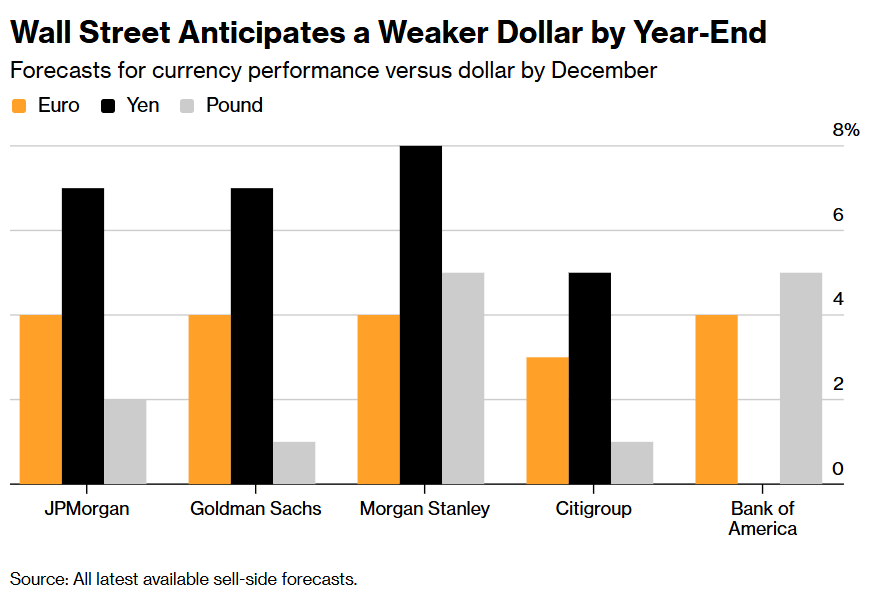

美元走强持续的时间越长,坚守美元看跌观点者的痛苦就越大。其中的最大美元空头包括高盛集团、摩根大通和摩根士丹利。

如果这一趋势延续,其影响可能在全球经济中回荡,例如使其他央行更难放松货币政策、推高商品成本,并增加以美元计价的海外借款负担,因此可能引发推动美元持续走强的一系列新兴市场连环事件。

这种快速反弹可能会扰乱今年最受青睐的一些市场交易,打击对新兴市场股票和债券在今年最后一个季度的乐观预期,同时也会拖累美国出口商们的股价。

来自Columbia Threadneedle 的资深交易员Ed Al-Hussainy曾是美元悲观者中的一员,如今已改变看法。这位投资组合经理在2024年底做空美元,当时在美国大选后所谓的“特朗普交易”背景下,美元仍在不断上涨。

在过去一个半月里,他通过降低对新兴市场的敞口来削减美元悲观立场。对他而言,问题的核心在于市场对美联储降息的押注偏重,而美国经济,尤其是美国劳动力市场仍显示出韧性。

“我们对美元的看法已明显转向更积极,”他表示。“市场已经计入了一系列非常激进的降息预期,而在劳动力市场没有出现更大痛苦的情况下,要执行这些激进降息将非常困难。”

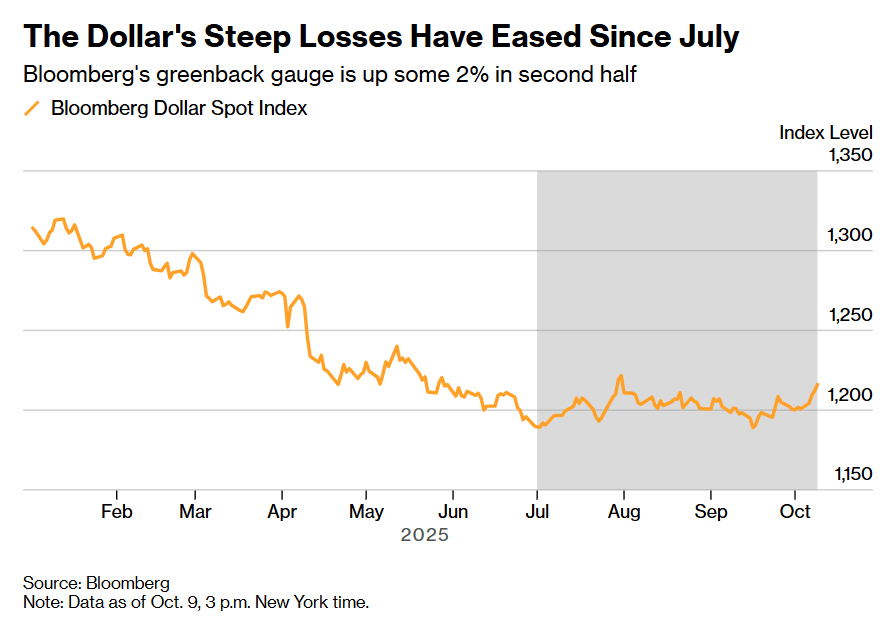

美元自7月以来的急跌已趋缓——美元指数在下半年上涨约2%

彭博美元现货指数自年中以来现已上涨约2%,此前其上半年跌幅为数十年来最陡。2025年初,在唐纳德·特朗普再一次就任总统后暂缓实施全面关税之际,出于对通胀将温和到足以令美联储恢复降息的判断,美元下滑。

随着他在4月面向全球推出大范围关税以及限制移民等激进“MAGA政策”,加剧了外国投资者在贸易战背景下对美国经济以及对于美国资产的担忧与怀疑情绪,这一颓势进一步加深。还有猜测称,特朗普偏好较弱的美元以帮助美国出口商,同时他向美联储施压要求大幅降息,这些因素共同放大了美元看跌浪潮。

然而事实证明,国际投资者并未回避美国,尽管有迹象表明他们一直在买入衍生品以对冲美元下跌风险。由大型科技巨头以及AI领军者们领涨的美国股市投资吸引力过于强大。而且海外投资者们在美国国债拍卖中的需求大体稳健。

美国商品期货交易委员会(CFTC)的最新数据显示,截至9月底,对冲基金、资产管理公司和商品交易顾问(CTA)仍然倾向做空美元。尽管这些空头头寸远低于年中高点,但如果美元继续升值,仍有相当大的“受伤”空间。

来自巴克莱银行的货币期权全球主管Mukund Daga表示,对冲基金在临近年末之际大举加码看涨美元的期权交易,主要是针对多数疲软的G10货币表达这一强美元观点。

对于美元的下一步走向,美联储行动将至关重要

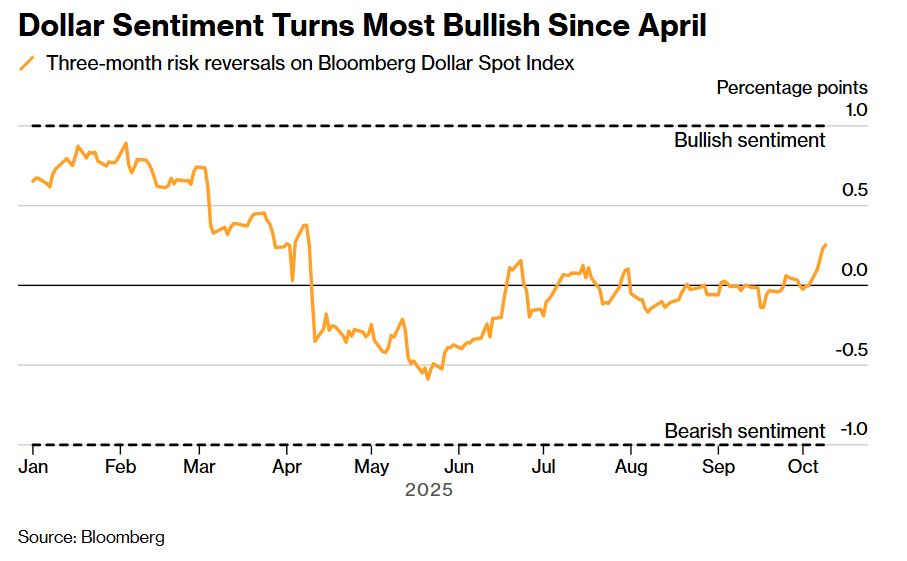

另有迹象显示,期权交易员们为对冲美元上涨风险而支付的溢价高于对冲下跌风险。衡量看涨与看跌押注需求差异的指标显示,外汇交易员们对美元的乐观程度为4月以来最高。托管清算公司(DTCC)的数据显示,本周以来,每天看多美元的结构性交易需求均超过了看空。

市场对于美元的情绪转为自4月以来最乐观

当然,美元的下一步走向谁也无法笃定。美联储的下一步行动将起到关键作用。

交易员们目前计入了到年底约两个25个基点的降息幅度,明年可能还有更多降息。然而最新的评论——包括美联储9月会议纪要及FOMC货币政策决策者们近期的言论——表明这一激进的降息轨迹远未确定。尽管有迹象显示就业市场在降温,但通胀仍然顽固,且非农就业市场虽然出现裂痕,但是仍未迈入持续下行的萎靡轨迹。

“市场如今已计入一整轮美联储的降息周期,”来自投资机构爱德华·琼斯的投资策略主管Mona Mahajan表示。“之前并非如此,这有助于解释为何美元此前大幅走弱,但一定程度的均值回归是可以预期的。”

“美元涨势的增强正引发对过度扩张的美元空头的新一轮挤压。似乎仍有大量资金抱着‘卖出美国资产’的叙事逻辑在等待2025年初那一幕重演。如果真是这样,那么美元进一步的挤压式上行行情就在市场牌面上。”来自Bloomberg Strategists的MLIV亚洲团队负责人Garfield Reynolds表示。

对美元汇率预测者而言,一个重大复杂因素在于美国政府关门导致关键的非农就业数据被推迟,不过据称美国劳工统计局已召回人员以准备一份关键的通胀报告。若有证据显示劳动力市场疲弱在大幅累积,做空美元的交易可能卷土重来,华尔街的一些大行仍认为未来数月美元将进一步走弱。

对美元的另一项潜在扭曲是所谓的“货币贬值交易(debasement trade)”,由于对全球最大经济体的财政担忧加剧,以及担忧美联储独立性持续被特朗普政府侵蚀,一些投资者转而寻求比特币和贵金属等被视为更安全的资产,而非主要货币。

华尔街机构们普遍预计年底前美元走弱——截至12月对主要货币兑美元表现的预测

今年早些时候美元大幅走软,很大程度上源于这样的判断:非美市场的前景转暖将吸引投资者。然而,法国和日本的意外政治局势让这一叙事变得模糊。

汇率衡量的是相对价值,而随着日本执政党新任党首、很可能出任首相的高市早苗上位在望,市场对日元的情绪转向悲观。她的政策被视为推升通胀并以举债刺激为特征,这一情形将日元汇率(兑美元)推至2月份以来最弱。

与此同时,在法国,总统埃马纽埃尔·马克龙领导的政府仍陷危机,这给欧元带来新的压力,欧元已跌至8月份以来最低。

澳大利亚联邦银行策略师Carol Kong表示,鉴于法国的动荡局势以及日本可能出现比预期更加宽松的财政和货币政策,美元对这两种货币的涨势或将延续。

“事实是,借用我们的一句老话,美元仍是洗衣篮里‘相对最不脏的衬衫’,”来自纽约Natalliance Securities的副董事长Andrew Brenner表示。“在日元和欧元都承压的情况下,不要指望美元出现大幅度下行。”