洪霞空降永赢基金!贝莱德时期遇“水土不服”,国际业务难言乐观

然而现实情况是,洪霞主导搭建的渠道体系未能转化为可持续的品牌渗透力。公司首只产品“贝莱德中国新视野”虽以66.81亿元创下外资公募首募纪录,但未能形成持续影响力,后续产品发行迅速遇冷,出现延期募集、规模跌破5000万元清盘线等尴尬局面。

2025年6月12日,据财联社等媒体报道,原贝莱德基金副总洪霞加盟永赢基金,目前担任公司高级顾问。通过查询中基协信息公示可知,洪霞在3月下旬完成了在贝莱德基金的基金从业资格注销,6月上旬入职永赢基金。

数据来源:中基协官网

公开资料显示,洪霞早期在银行和多家基金公司任职,包括上投摩根基金渠道业务总监兼国际业务部总监、海富通基金业务管理部总经理、富国基金高级渠道经理、中国农业银行上海市分行客户服务主管。其于2021年加入贝莱德基金,起初担任销售总监,在2023年4月开始担任副总经理一职。

注:以上人物系永赢基金高级顾问洪霞

洪霞加盟贝莱德基金之际,正值这家全球资管巨头在华独资公募牌照落地的关键时期。其凭借在上投摩根基金任职时的多个跨境金融项目被寄予打开中国零售市场的厚望。然而现实情况是,洪霞主导搭建的渠道体系未能转化为可持续的品牌渗透力。公司首只产品“贝莱德中国新视野”虽以66.81亿元创下外资公募首募纪录,但未能形成持续影响力,后续产品发行迅速遇冷,出现延期募集、规模跌破5000万元清盘线等尴尬局面。

直至2025年洪霞离职,贝莱德基金在中国市场的管理规模仍在百亿量级徘徊,这与其全球领先的资管规模和行业声誉形成强烈反差。在其主导期间,贝莱德基金在中国零售客户中的品牌认知度始终处于较低水平。这场本土化探索最终成为外资巨头在中国市场“水土不服”的典型案例。

永赢基金国际业务前景几何?

洪霞如今加盟的永赢基金,则是一家具有城商行背景的公募机构,与贝莱德基金纯外资的运营模式形成另一种维度的行业对照。永赢基金成立于2013年11月,注册资本为9亿元,其中宁波银行出资占比71.49%,Oversea-Chinese Banking Corporation Limited(新加坡华侨银行股份有限公司)出资占比28.51%。

洪霞此番加盟永赢基金,外界普遍认为这一动作与永赢基金在国际业务方面的布局息息相关。永赢基金总经理卢特尔在2025年接受中国基金报采访时透露,2024年公司成功落地QDII集合专户产品,并持续跟踪港股产品布局机会,年内已获批港股医疗方向产品。背靠股东方新加坡华侨银行,洪霞的国际业务背景是否能够助力永赢基金牢牢把握亚太区域QDII业务布局的宝贵机会,进而开发出更贴合国际投资者需求的产品,仍有待时间与市场的检验。

根据宁波银行的财务报告,2021年至2024年期间,永赢基金依次实现营业收入10.13亿元、8.73亿元、10.18亿元、13.63亿元,期间虽因市场环境变化出现短期波动,但整体规模持续扩张。同期净利润分别为2.22亿元、1.82亿元、1.74亿元、2.55亿元,净利润的滞后性增长暴露出其盈利质量仍有提升空间。

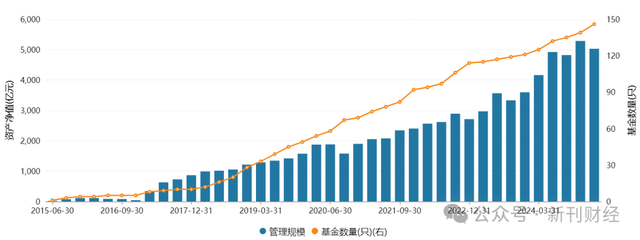

Wind数据显示,截至2025年一季度末,永赢基金公募管理规模为5026.51亿元,在行业内排名第23。相较于2021年四季度末2400.40亿元的管理规模和行业第30的排名,永赢基金近几年来发展较为顺利。期间,公司债券型基金和货币型基金管理规模分别上涨1364.37亿元、992.78亿元,规模扩张背后显著受益于宁波银行的渠道资源支持。

表:永赢基金在管产品数量及管理规模

数据来源:Wind

从产品结构来看,永赢基金当前固收类产品管理规模占比超八成。尽管混合型基金规模从2023年四季度末的138.94亿元增至2025年一季度末的503.41亿元,但主要得益于押注AI赛道形成的短期热度,尚未形成可持续的策略布局。

表:永赢基金产品结构

数据来源:Wind,数据截止到2025年6月16日

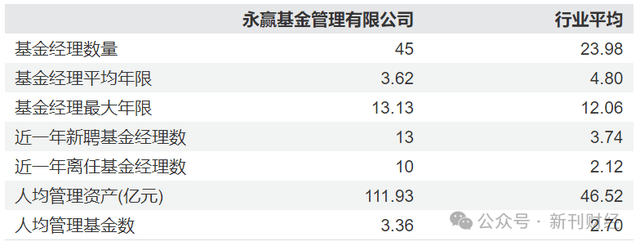

此外,永赢基金的投研团队近一年呈现“大进大出”的流动态势,新聘和离任的基金经理数量均显著高于行业平均水平。其中最受市场关注的当属今年1月公司权益投资核心人物李永兴的离场。

表:永赢基金基金经理变动情况

数据来源:Wind,数据截止到2025年6月16日

李永兴的基金管理经验超过10年,在业内颇具声望。其早期成名于交银施罗德基金,后担任九泰基金投资总监,此前被永赢基金以优厚条件纳入麾下,却终究未能打破“外来的和尚难念经”的怪圈。而从永赢基金离职的其余基金经理里,也不乏从其他机构跳槽而来的资深人士,包括管理规模曾突破百亿的权益基金经理常远。这家靠“挖角”堆砌投研班底的基金公司,在人才留存机制上的短板已然成为权益业务扩张亟待破解的难题。

作者 | 赵红扬

编辑 | 吴雪