科创板跟投2025年5月报告 | 券商跟投浮亏比例创年内新低,科创板ETF规模超越A500ETF

每经记者:王海慜 每经编辑:叶峰

2025年5月科创板跟投数据出炉!

截至5月30日,保荐机构跟投限售期还没满的科创板上市公司共有61家,其中出现跟投浮亏的共有24家,保荐机构跟投浮亏比例达39.3%,环比今年4月末下降近3个百分点,创下今年以来的最低水平。从统计数据来看,跟投业务的增长对部分中小券商的业绩将产生较大影响。

今年来,资金持续借道ETF流入科创板。据机构统计,截至上周末,科创板ETF规模达2058亿元,超越A500ETF的2043亿元,成为第二大规模宽基ETF。

跟投浮亏比例环比继续下降

据Choice数据统计,截至2025年5月30日,保荐机构跟投限售期还没满的科创板上市公司共有61家,其中出现跟投浮亏的共有24家,保荐机构跟投浮亏比例达39.3%,环比今年4月末下降近3个百分点。

今年来科创板行情的高点出现在2月,截至2月末,保荐机构跟投浮亏比例为41%。去年8月末,保荐机构跟投限售期还没满的科创板上市公司的浮亏比例曾一度高达74%,此后随行情回暖,保荐机构跟投浮亏比例渐次走低,去年末跟投浮亏比例已降至47.6%。

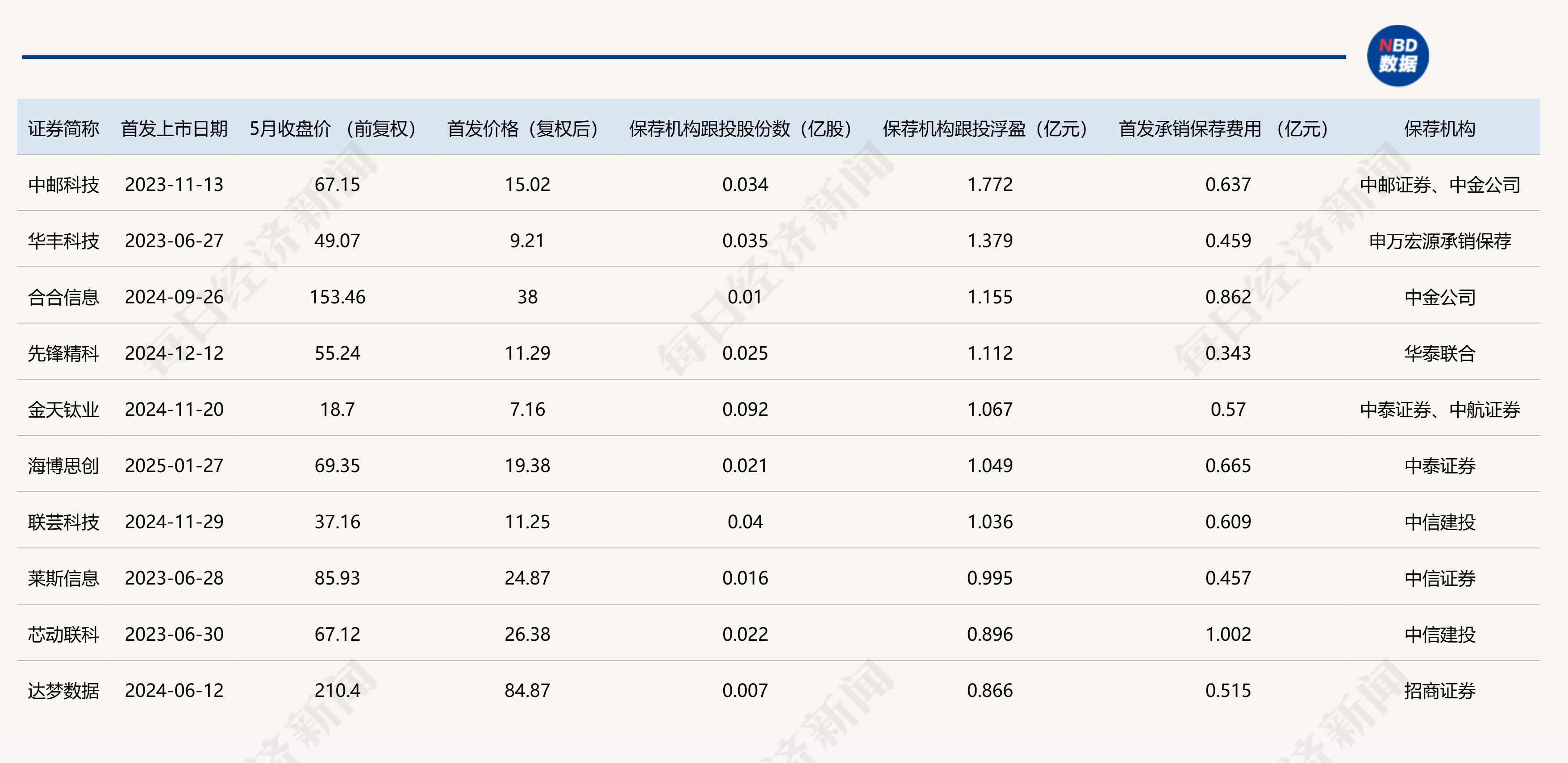

截至今年5月末,保荐机构跟投浮盈规模排名前10的科创板公司

具体而言,据Choice数据统计,截至今年5月30日收盘,保荐机构跟投浮盈规模过亿的科创板公司多达7家,数量与4月末持平。这7家公司分属7家保荐机构,分别为中邮科技(保荐机构:中邮证券、中金公司)、华丰科技(保荐机构:申万宏源承销保荐)、合合信息(保荐机构:中金公司)、先锋精科(保荐机构:华泰联合)、金天钛业(保荐机构:中航证券、中泰证券)、海博思创(保荐机构:中泰证券)、联芸科技(保荐机构:中信建投),其中,先锋精科、联芸科技、金天钛业等均为去年末以来上市的次新股。

值得注意的是,中邮科技凭借5月暴涨157.3%首次登顶科创板跟投浮盈榜首。截至5月30日,该股的两家保荐机构中邮证券、中金公司的跟投浮盈达1.77亿元。相比之下,两家保荐机构获得的承销保荐费只有0.637亿元。值得一提的是,去年中邮证券的归母净利润仅为1.07亿元,预计对中邮科技的跟投将对中邮证券的业绩产生较大影响。

此外,还有一组数据可以体现出科创板跟投项目带给保荐机构的高收益。据统计,截至5月末,有19个科创板项目给保荐机构带来的跟投浮盈与跟投金额的比值超过了1,环比增加了1个,其中华丰科技、先锋精科、中邮科技、合合信息这一比值都超过3。

与此同时,截至5月末,有12个科创板项目带给保荐机构的跟投浮盈甚至超过了承销保荐费收入,环比4月持平。不过,4月末,一度有达梦数据、华丰科技、合合信息3个项目保荐机构的跟投浮盈与承销保荐费收入的差额过亿,到5月末差额过亿的仅剩中邮科技一家。

科创板ETF规模持续增长

另一方面,截至5月末,有3家科创板公司带给保荐机构的跟投浮亏超3000万元,环比减少1家。这3家公司分别为华虹公司(保荐机构:国泰君安、海通证券)、航材股份(保荐机构:中信证券)、西山科技(保荐机构:东方证券承销保荐)。5月,华虹公司下跌6.76%,这也让保荐机构的跟投浮亏增加了0.57亿元。不过,目前,这几家保荐机构所获得的承销保荐费均能完全覆盖跟投浮亏。

总体来看,虽然5月两大科创指数均出现下跌,但在个股层面科创板涨多跌少,且内部分化较为明显。除了中邮科技外,在上述61只科创板个股中爱科赛博、佳驰科技的单月涨幅都超过了20%,背后的保荐机构长江证券承销保荐、中信证券直接受益。但也有12只个股5月跌幅超10%,其中,跌幅最大的为ST逸飞(下跌18.52%),背后的保荐机构民生证券单月浮亏增加0.056亿元。

值得一提的是,在经历了“红5月”后,中邮科技6月以来股价大幅下跌,这也让保荐机构的跟投浮盈在几天内缩水了0.45亿元,由此可以折射出券商跟投业务的高波动性。

今年来,科创板行情的回暖与市场资金的加持不无关系。据国信证券统计,截至上周末,科创板ETF规模达2058亿元,超越A500ETF的2043亿元,成为第二大规模宽基ETF。排在之后的上证50、创业板类、中证500、中证1000的ETF规模分别为1705亿元、1462亿元、1431亿元、1408亿元。

数据显示,今年来,资金持续借道ETF流入科创板。今年年初,科创板ETF的规模为1774亿元,历经5个月后,规模增长了16%。与此同时,今年来,沪深300、上证50、中证500、中证1000的ETF规模也有不同程度的增长。其中,沪深300的ETF规模已突破万亿。

尽管5月科创指数出现调整,但据国信证券统计,5月每周科创板都获得了资金的净申购,且连续几周都是宽基ETF中净申购最多的品种。

与此同时,今年初,A500ETF的规模为2472亿元,尚且为规模第二大宽基ETF,不过5个月后规模缩水了17%。此外,今年来,规模出现收缩的宽基ETF还包括创业板类ETF。

整体来看,今年科创板ETF规模持续增长与年内科创板走势较强正相关,相比之下,A500、创业板指数年内表现相对低迷。

每日经济新闻