银行ETF易方达、银行ETF、银行ETF基金逆势上涨,10月资金抢筹银行ETF

A股三大指数早盘集体下跌,截至午盘,沪指跌1%报3877.2点,深成指跌1.99%,创业板指跌2.37%,北证50跌1.81%。沪深京三市半日成交额11890亿元,较上日缩量340亿元,全市场超4100只个股下跌。

盘面上,银行股逆势上涨,农业银行8连升创历史新高,青岛银行、厦门银行涨超2%。

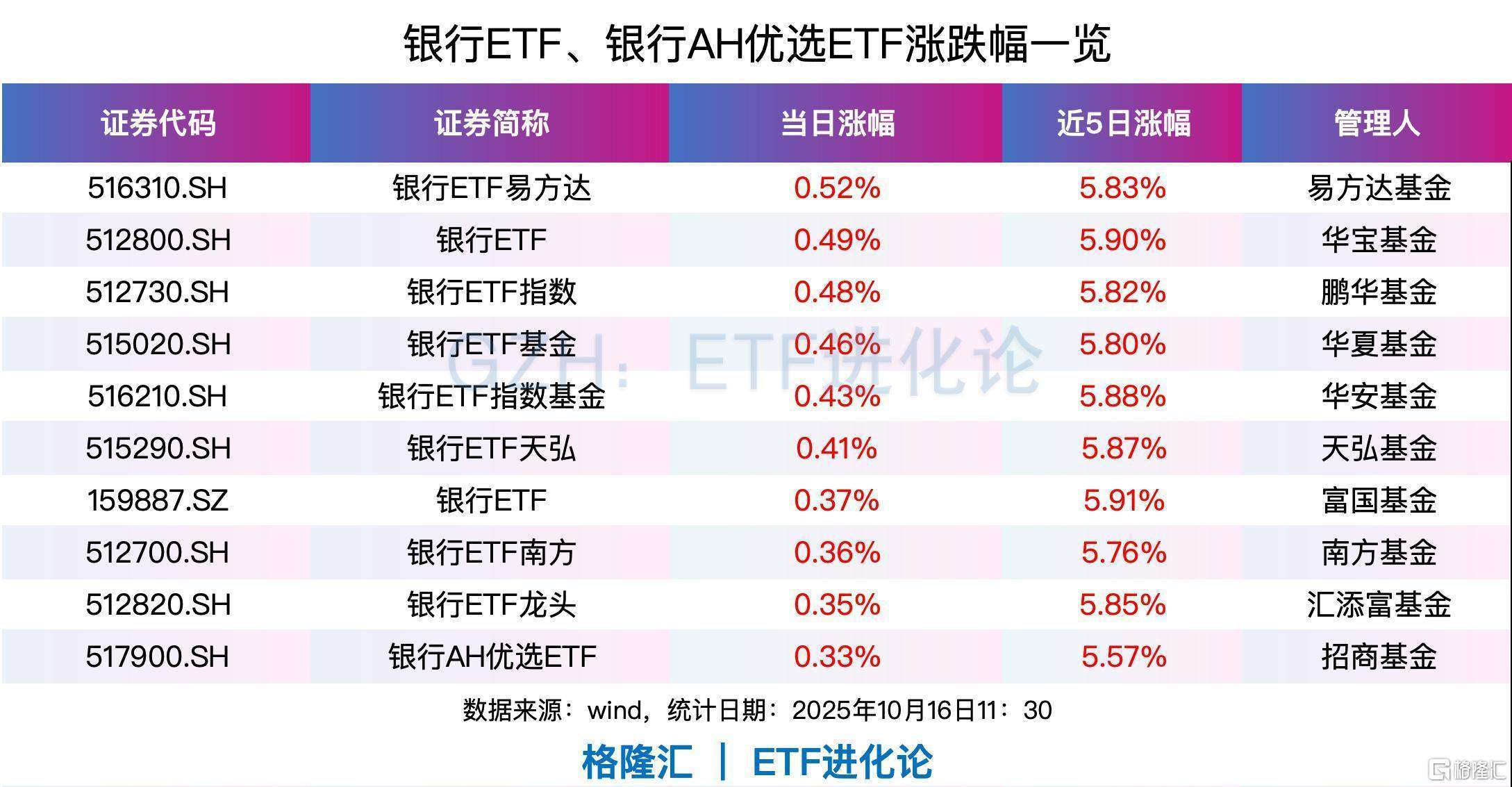

银行ETF易方达、银行ETF、银行ETF指数、银行ETF基金、银行ETF指数基金、银行ETF天弘、银行ETF、银行ETF南方、银行ETF龙头、银行AH优选ETF上涨,近5日涨超5%。

市场风格或切换,资金对银行板块关注度明显提升。10月,资金抢筹银行ETF,超75亿元资金近5日净流入银行ETF。

其中,华宝银行ETF吸金47.72亿元,银行ETF吸金8.92亿元,银行ETF易方达净流入额超7.3亿元。

东兴证券指出,回顾7月以来银行板块持续调整,主要是受反内卷、AI科技浪潮中,市场风险偏好显著上升,资金风格切换的影响,银行板块基本面稳健的底色未变。

站在当前时点,随着中期分红逐步展开,以及充分调整后银行股息吸引力持续提升,长期资金布局有望带来资金面支撑。同时,在息差阶段企稳、中收延续改善下,银行基本面具有较强韧性。看好四季度市场风格再平衡下,银行板块估值修复行情。

基本面:短期经营韧性强,静待中期经济复苏推动基本面改善。预计三季报上市银行营收受债市调整影响小幅波动,资产质量平稳之下净利润增速保持稳定。

其中:1)净利息收入预计改善。息差方面,随着资产端收益率降幅趋缓,负债成本稳中有降,三季度净息差有望阶段性趋稳。规模方面,7、8月人民币信贷同比增速逐月放缓,8月末同比+6.8%、较6月末下降0.3pct;信贷结构上延续“对公强零售弱”的特征。

考虑当前实体投资需求、居民加杠杆需求仍然较弱,叠加票据贴现利率在9月末上行,预计9月信贷环比改善但依然同比少增。8月在上年高基数下,政府债券对社融的拉动作用开始减弱,社融增速或已触顶;考虑今年政府债发行前置、后续将逐步放缓,叠加去年同期高基数,预计后续社融增速延续下行趋势。

预计三季度银行贷款、总资产增速环比小幅下降,但在息差降幅收窄之下,净利息收入有望进入企稳阶段。

2)非息方面,预计中收延续修复;三季度债市调整或拖累其他非息表现,但从同比增速角度来看,预计影响小于一季度。

3)资产质量预计平稳,拨备不会拖累利润。

银河证券报告认为,关税冲击或再现,银行经营受影响整体可控,防御性配置需求提升。

若本轮加征关税落地,一方面,银行受影响整体可控,部分出口导向型经济占比较高地区的区域性银行相关风险需进一步观察。以全球化布局相对领先的五家国有大行为例,截至2025年6月末,境外营收平均占比约10.5%。分区域来看,长三角、珠三角等地区出口金额占GDP比重相对较高,受关税不确定性影响可能较大,出口相关产业链企业外需受冲击可能压制其融资需求,并影响地方就业与居民收入,为当地银行对公和零售信贷以及资产质量带来一定压力。

另一方面,关税不确定性加剧全球资产价格波动,催生防御性配置需求,带来银行配置机遇。银行板块分红稳定,且经过一段时期回调后股息率性价比回升,红利价值有望吸引避险资金流入。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com