“卖出美国”交易抬头!美国30年期国债收益率突破5%,纳指期货跌1.5%,现货黄金涨0.8%

穆迪调降美国信用评级持续引发美国资本市场震动,“卖出美国”交易抬头,市场出现股债汇“三杀”局面。

周一,美国国债市场遭遇大规模抛售,30年期国债收益率持续攀升约10基点、午后突破5%心理关口,为2007年中期以来最高水平,与2023年11月的峰值水平持平。10年期国债收益率同样攀升至4.5%以上,反映出投资者对美国长期财政健康状况的担忧。

富国银行策略师Michael Schumacher等人在一份报告中预计,“受穆迪降级影响,美国10年期和30年期国债收益率将再上涨5-10个基点”。

随着美国债务问题的不确定性上升,美元指数下跌0.35%,日元和瑞士法郎等传统避险货币则获得提振。

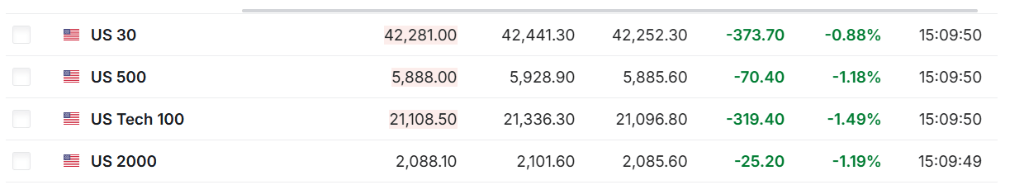

美股期货亦表现出明显的谨慎情绪。当前,道指期货下跌近0.9%,标普500指数期货跌超1%,纳斯达克100指数期货跌约1.5%。

此外,作为避险资产的黄金经历回调后今日再度上涨,现货金价一度上涨至每盎司2440美元上方。摩根大通大宗商品研究主管Natasha Kaneva在报告中指出:"黄金正从美国财政状况恶化中获益,这一趋势可能会持续相当长的时间。"

“卖出美国”交易策略重启

上周,穆迪评级公司下调了美国的信用评级,从最高级别Aaa下调至Aa1,并将评级展望从“负面”调整为“稳定”。穆迪评级机构明确指出,美国日益恶化的财政赤字和政治极化态势,正在削弱世界最大经济体的信用基础。

市场分析师普遍认为,穆迪这次评级展望调整可能会导致投资者重新评估美国资产的风险溢价,尤其是在特朗普税收减免政策即将到期、新一届政府财政政策走向不明朗的背景下。

华尔街交易员纷纷重启“卖出美国”交易策略。BlackRock Investment Institute策略师Scott Thiel表示:“市场正在重新评估美国长期债务可持续性问题,这次穆迪的警告无法被简单忽视。”

华侨银行(新加坡)投资策略董事总经理Vasu Menon指出,评级下调将加剧“人们对美国例外论丧失日益增长的担忧,并使非美国资产对全球股票投资者更具吸引力,这些投资者一直从美国股票转向欧洲股票等其他市场”。

此前,标普在2011年和惠誉在2023年都曾下调过美国评级。回溯2011年8月,当标普首次将美国从AAA下调至AA+时,。在评级下调当日,10年期美债遭遇大幅抛售,收益率上行16个基点。