2025 年 4 月社零点评:触底回暖趋势不变,关税暂无影响

今天统计局公布了 2025 年 4 月的宏观经济 “数据包”(今年以来官方口径披露的增速比按历史数据计算的增速高 1pc 左右,我们以官方公布数据为准)。整体来看,本月各项数据增速较上月都略有下滑,但幅度很小。在去年的低基数下,整体零售消费仍呈现出触底回暖的趋势,本季社零增速仍在 5% 以上。和美国的情况类似,目前关税也尚未体现出对国内经济和消费的影响。何时会释放,影响程度会多大亟需观察。

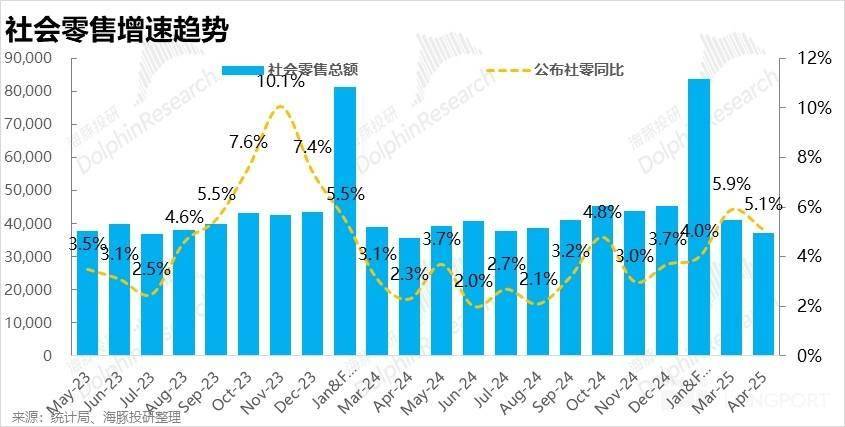

1. 社零增长略有下降,但守住了 5% 整数

按统计局披露数据,整体社会零售额在 3 月份同比增长了 5.1%(按历史数据计算增速为 4.1%)。虽较上个月略微放缓,但仍然维持 5% 的整数关口以上。在去年较低的基数下,社零增速中枢可能由去年的 3% 上下,上台阶到今年的 5% 上下。

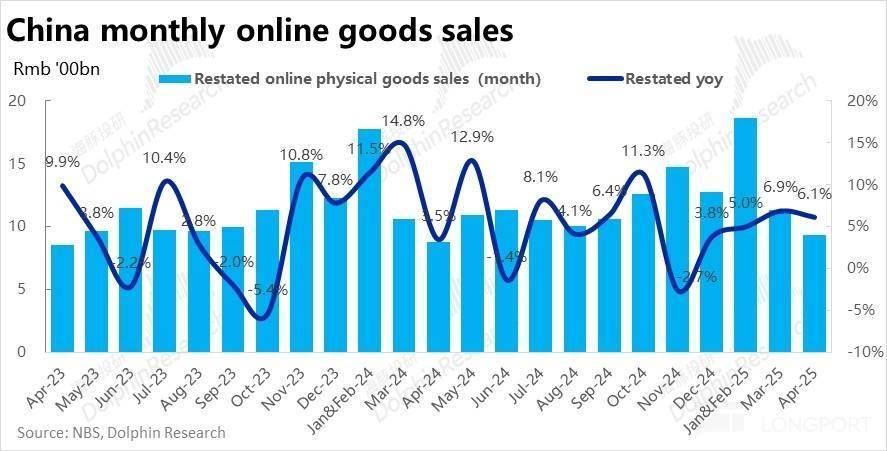

跟随消费整体的回暖趋势,线上实物零售(经调整后)4 月同比增长了 6.1%,增速同样环比小幅放缓,且幅度和社零大盘完全一致(都为 0.8pct)。

相当 “巧合” 的是,2025 年以来的每次报告周期,线上实物增速一直是整体社零增速的基础上 +1pct。(可见下图,没有任何波动)

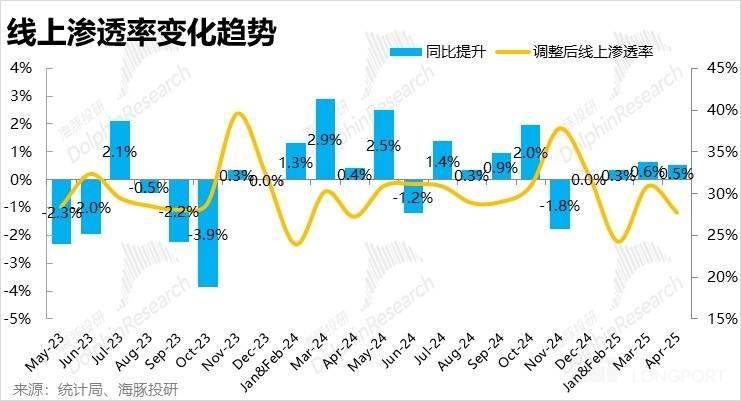

大白话来说,线上实物零售的增长趋势和整体社零大盘趋于一致,已近乎完全周期化。(即大盘好线上也好,大盘差线上也差,没有多少抗周期性)。反映到线上零售渗透率上,2025 年以来同比提升幅度一直在 0.3%~0.5% 的低位区间内窄幅波动。

品类上,1~4 月吃类、用类商品分别增长 14.6%、5.5%,穿类商品增长 0.5%。吃类的增速在高位上相比上月继续提速,用类增速基本平稳,而穿类增速从之前持续 3 个月的负增长有所改善,恢复到正增长,但绝对增速仍非常疲软。

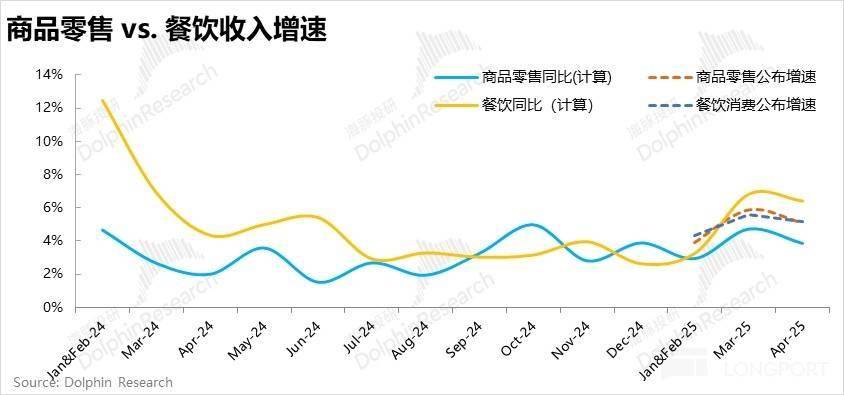

2. 商品消费继续小幅跑赢餐饮

和社零大盘情况类似,25 年开始统计局直接披露的商品零售和餐饮消费的增速,和按历史数据计算的增速之间有一定差异。以统计局披露的数据为准,今年以来商品消费和餐饮消费的增长也趋于一致,本月商品零售同比增速 5.1%,餐饮收入增长 4.8%。在经历了 23 年~24 上半年,餐饮为代表的服务消费明显跑赢商品消费后,两者增速相互靠拢,由于基数较低近期商品增长反跑赢餐饮。

3. 手机增长回落,家具家电依旧不错

分商品品类看,限额以上数据显示,化妆品和金银首饰的增速出现了明显的回升,但服饰鞋帽的销售增长则仍非常疲软。

而近几个季度受益于国补的板块中, 4 月份以手机为主的通讯产品销售增速较上月有明显的滑落(从近 29% 下降到 20%),这和中芯国际指引手机芯片需求下行的情况相符。不过家电和家具两个品类则继续维持着高增长(25% 以上),并没有边际转弱的迹象。这和全年 4Q 到今年 1Q 之间楼市在政策刺激下,成交明显回暖的情况应当有关联。不过近期楼市成交也在转冷,需要关注。