张瑜:中国股票配置价值已打开,需要开始重视权益相比债券的配置价值

文:华创证券研究所副所长 、首席宏观分析师 张瑜

联系人:文若愚 李星宇

核心观点

1.核心指标而言:

股债夏普比率差值已与股债价格走势出现十年级别的大背离,意味着股票相比债券的性价比、配置吸引力都已显著回升,但股债价格的反应偏滞后。

2、背后逻辑而言:

1)政策主动分摊风险提供了稀缺的确定性。限制了市场的风险向下表达,大幅降低股票的下行波动,从而降低了波动率与回撤。

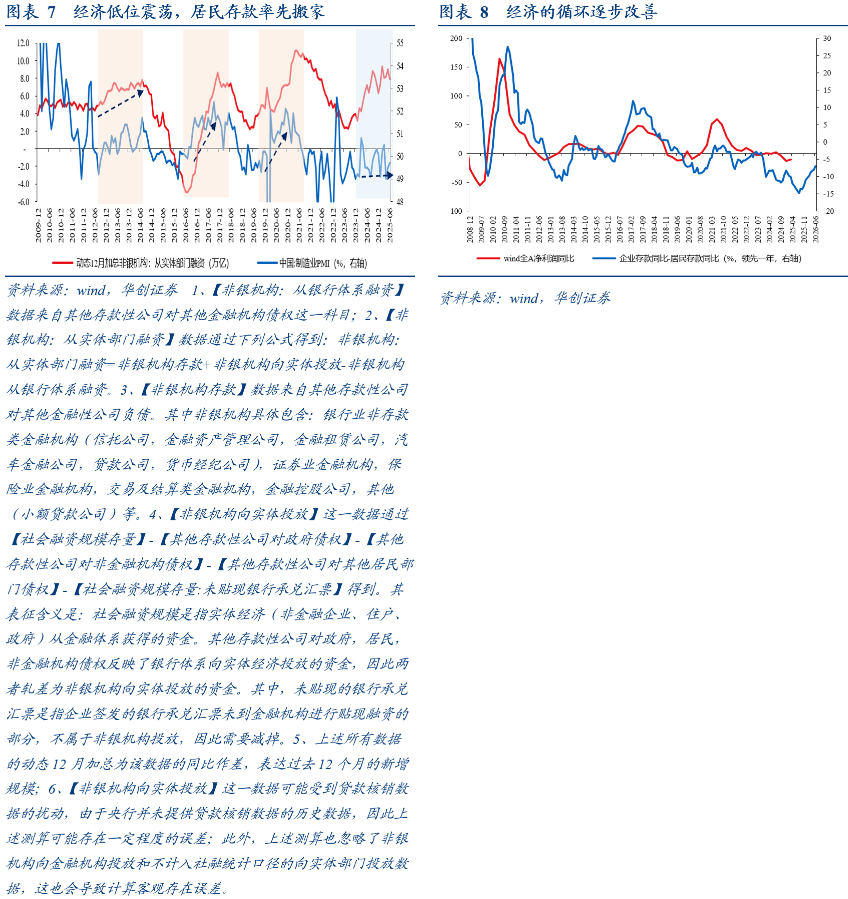

2)经济领先指标见底,企业居民存款剪刀差自2024年9月以来持续向上修复,参照历史经验来看,在不考虑外部冲击或政策转向的背景下,我们推测利润增速可能已经接近底部位置,未来进一步向下突破的概率不高。

3、投资启发而言:

1)权益“高光时刻”客观会提前。

以往股债夏普之差回升往往与经济向上弹性同步。但本次由于政策介入降低波动率,在经济磨底期即出现了股票夏普比率的明显提升。

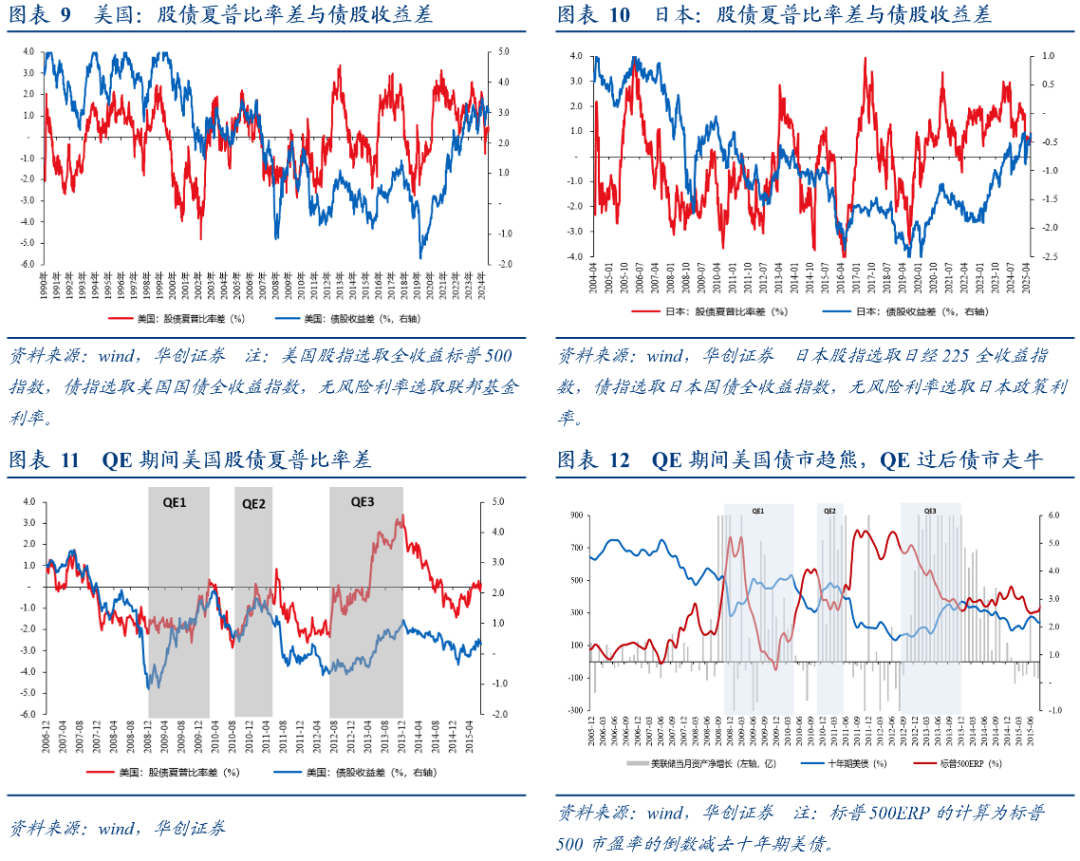

2)美日也有同等规律。且QE期间,流动性超级充裕,但并不是股债双牛,是股牛债偏熊。当下,叠加中国居民存款搬家是非银流动性的主导力量,中国股债关系更倾向于看股做债,而非股债双牛,即股牛,债大概率要转跌。

3)我们认为叠加宏观条件(中美经贸博弈逐渐脱敏、全球需求稳定、中国宏观风险大幅缓释、十五五产业主线释放在即、反内卷边际助力供需均衡)而言,需要开始重视权益相比债券的配置价值。

报告摘要

核心指标:资产好坏不止是回报,还要看波动和回撤,关注股债夏普比率差。

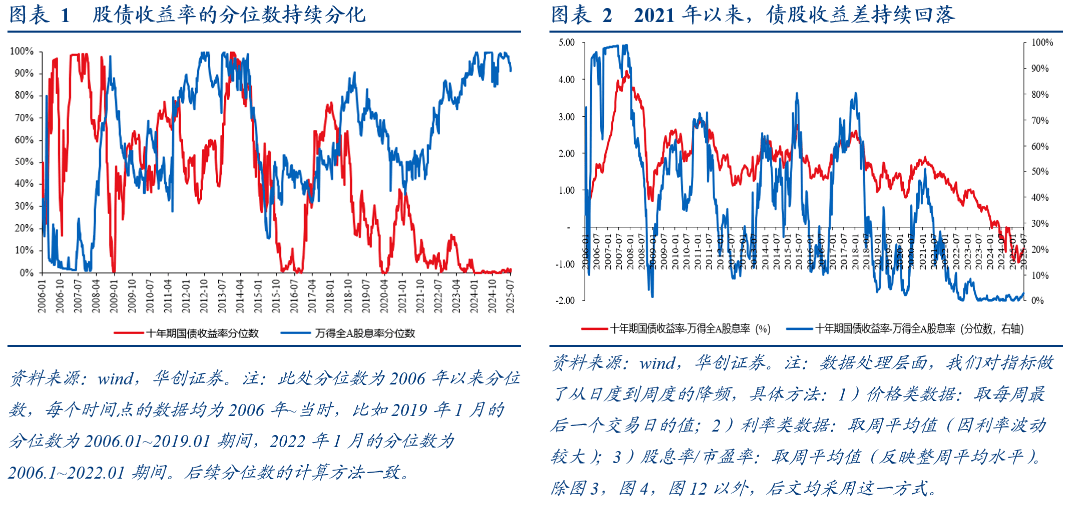

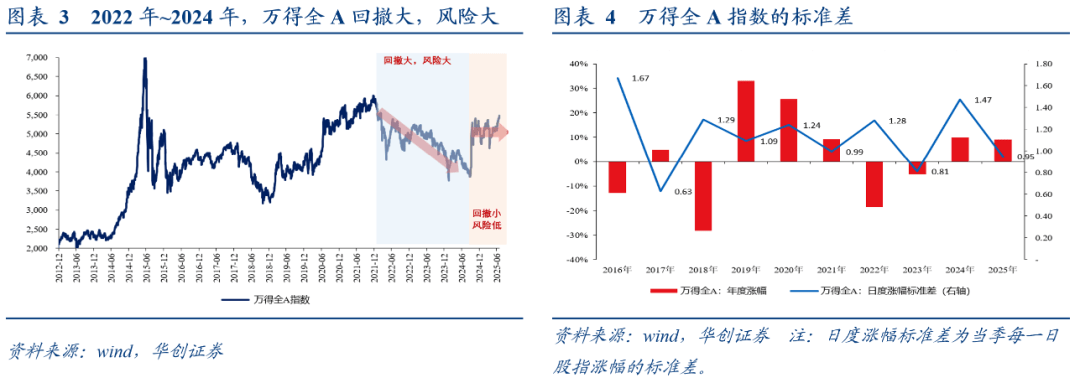

1、过去两年,权益资产明显跑输债券资产。十年期国债收益率屡创新低,万得全A股息率则率创新高。在此情境下,债股收益差(十年期国债与权益资产股息率之差)持续回落,市场似乎更青睐于债券类资产,对每单位权益资产索求的股息回报则越来越高。

2、权益资产跑输债券的原因并非其股息率不够高,而是其资产的波动和回撤相对更大。我们通过夏普比率来衡量投资者承担每单位风险所获得的超额收益。历史经验来看,当权益资产的夏普比率较债券走低期间,权益资产的股息率与债券的收益率之差通常有所扩大,意味着投资者对债券资产的回报越来越低,且对权益资产需求更高的股息或更低价格。

3、因此,过去两年虽然权益资产的股息率逐步提升,但由于其回撤大波动大的影响,权益投资者赚取股息后要亏损更大的资本利得,因此投资者更青睐于波动小回撤小的债券资产。

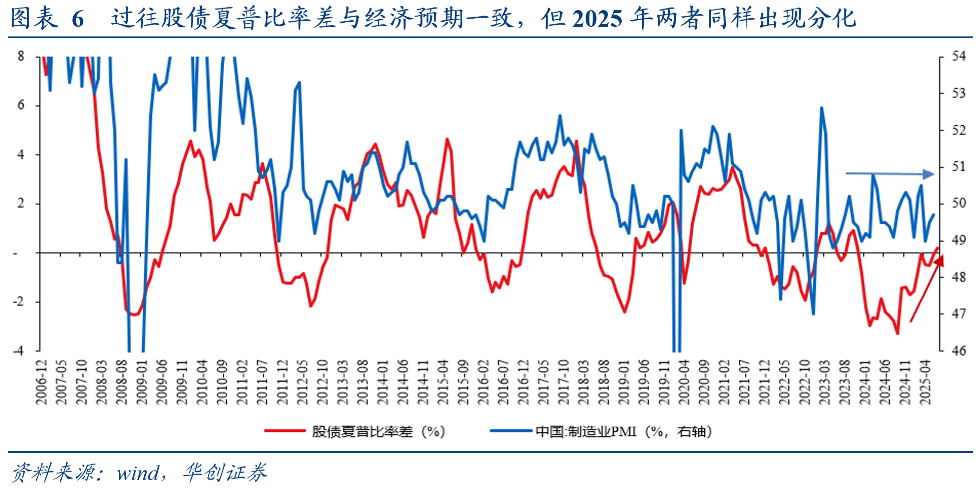

4、但2025年,股债夏普比率差值已与股债价格走势出现十年级别的大背离,股债夏普比率差上行的过程中,债股收益率仍在回落。股票夏普比率较债券抬升的背景下,股票的股息率也高于十年期国债,这意味着需要开始重视权益相比债券的配置价值。

背后逻辑:什么是推动股债夏普比率差修复的因素?

1、通常情况下,经济基本面是影响权益资产和债券资产夏普比率的关键因素。经济下行期间,企业盈利增长放缓,投资者预期悲观引至其抛售股票资产,权益资产回撤波动加大,持有股票承担每单位风险所获取的超额回报自然降低;但当经济预期改善期间,企业盈利预期修复,投资者预期乐观开始逐步增加权益产配置,权益资产的回撤和下行波动减小,持有股票不仅有利润分红,还可以获得资本利得,因此权益资产的夏普比率自然抬升。

2、但本轮与历史不同的是,本轮权益资产夏普比率较债券抬升发生在经济底部震荡期间,这意味着本轮推动股债夏普比率差的因素并非经济因素,我们对此有两点看法:

①本轮股债夏普比率差的修复主要源自政策分担了风险。结合我们前期报告《看股做债,不是看债做股》,自2024年9月以来,自上而下“稳股市”政策助力资本市场,这一定程度上限制了股票市场风险偏好向下表达的幅度。政策分担了风险的背景下,虽然经济预期尚未改善,但居民存款持续搬家(非银机构从实体部门融资抬升),权益市场的流动性相对充裕,权益资产大幅回撤和向下波动的概率客观降低。

②权益资产波动和回撤降低的背景下,经济最悲观的时刻可能也已经过去了。根据我们企业居民存款剪刀差来看,当下这一指标自2024年9月以来持续向上抬升,这意味着经济的循环正在逐步改善。参照历史经验来看,在不考虑外部冲击或政策转向的背景下,我们推测利润增速可能已经接近底部位置,未来进一步向下突破的概率不高。

投资启发:股债夏普比率差值已与股债价格走势出现十年级别的大背离

1、权益“高光时刻”客观会提前。

以往股债夏普之差回升往往与经济向上弹性同步。但本次由于政策介入降低波动率,在经济磨底期即出现了股票夏普比率的明显提升。

2、看股做债,并非股债双牛。

美国QE期间,流动性超级充裕,但并不是股债双牛,是股牛债偏熊。当下,叠加中国居民存款搬家是非银流动性的主导力量,中国股债关系更倾向于看股做债,而非股债双牛,即股牛,债大概率要转跌。具体参照前期报告《看股做债,不是看债做股》

3、重视权益相比债券的配置价值。

我们认为叠加宏观条件(中美经贸博弈逐渐脱敏、全球需求稳定、中国宏观风险大幅缓释、十五五产业主线释放在即、反内卷边际助力供需均衡)而言,需要开始重视权益相比债券的配置价值。

风险提示:

货币政策超预期,关税政策超预期,全球经济或金融市场超预期。

报告目录

报告正文

过去两年,宏观交易逻辑下的大类资产配置较为极端。对于债券类资产而言, 十 年期国债收益率分位数屡创新低,但对于权益类资产而言,万得全 A 的股息率则是屡创新高。在此情境下,债股收益差(十年期国债与权益资产股息率之差)持续回落,市场似乎更青睐于债券类资产,对每单位股票资产索求的股息则越来越高。

2024年9月以来,随着稳定股票市场政策的推动,市场对于权益类资产的认知似乎逐步改观,债券市场也在步入2025年后逐步开启震荡态势。未来市场是会延续“买债卖股”的思路,还是股票资产的“性价比”越来越明显,无疑是影响后续资产配置的重要因素。

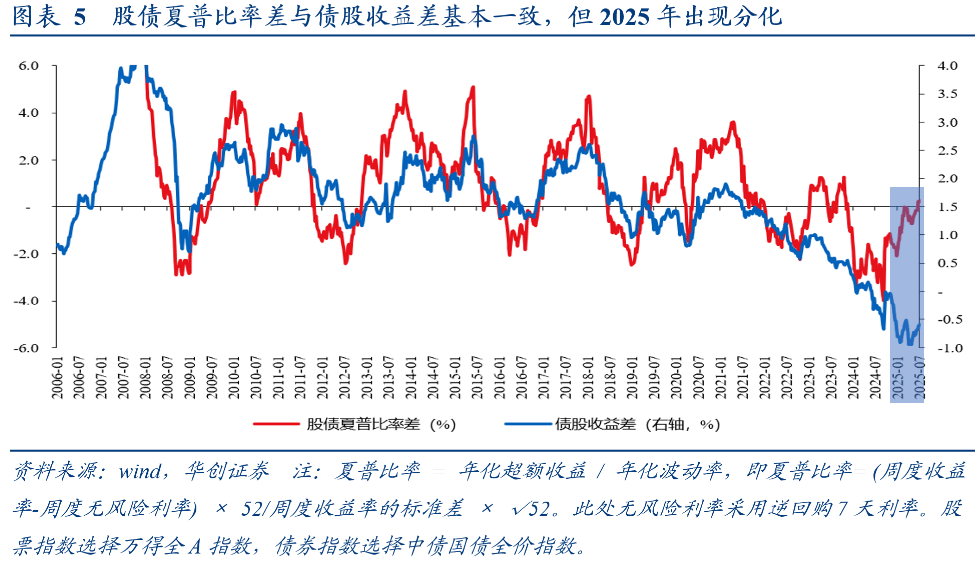

一、决定股债性价比的因素是什么?

对于投资者而言,资产的好坏不止是比较资产的绝对回报,资产的回撤和波动同样是评估资产性价比的关键因素。从权益资产来看,过去几年权益资产股息率持续走高的背后,是股票的回撤和波动相对偏大。回撤视角下,2021年12月13日万得全A指冲击阶段性高点5999,此后趋势性回落,截止2024年9月23日,万得全A指数约为3922,较此前高点回落约35%左右,年化回撤约为14.7%。资产波动层面,2022年和2024年,万得全A指数回报的波动率明显处于历史偏高状态,这也意味着投资者的持股体验较差。因此,与低回撤低波动的债券类资产相比,权益资产的性价比自然偏弱。

考虑到回撤和波动对资产的影响,因此我们采用夏普比率来衡量资产的配置价值。夏普比率衡量的是每单位风险所获得的超额收益,计算公式为【(资产投资收益率-无风险收益率)/资产投资收益率的标准差】。历史经验来看,股债夏普比率差与债股收益差基本一致:

当股票的夏普比率较债券抬升期间,股票的性价比高于债券,债股收益差顺势抬升,对应国债收益率向上调整(债市走熊)或者股票股息率向下调整(股息回落或者股票价格抬升);

当股票的夏普比率较债券回落期间,股票的性价比低于债券,债股收益差顺势回落,对应国债收益率向下调整(债市走牛)或者股票股息率向上调整(股息抬升或者股票价格回落)。

不过2025年以来,股债夏普比率差值已与股债价格走势出现十年级别的大背离,股债夏普比率差上行的过程中,债股收益率仍在回落。股票夏普比率较债券抬升的背景下,股票的股息率也高于十年期国债,这可能意味着需要开始重视权益相比债券的配置价值。

二、股债夏普比率差为何抬升?

过往经验来看,股债夏普比率差与经济基本面息息相关。经济预期改善期间,股债夏普比率差向上修复,权益资产性价比优于债券资产。

而本轮则与过往不同,当下PMI指标基本持平,但股债夏普比率差则持续修复。对于这一现象,我们有两点观察:

首先,本轮股债夏普比率差的修复主要源自政策分担了风险。结合我们前期报告《看股做债,不是看债做股》,自2024年9月以来,自上而下“稳股市”政策助力资本市场,这一定程度上限制了股票市场风险偏好向下表达的幅度。政策分担了风险的背景下,虽然经济预期尚未改善,但居民存款持续搬家(非银机构从实体部门融资抬升),权益市场的流动性相对充裕,权益资产大幅回撤和向下波动的概率客观降低。

其次,从经济循环视角来看,经济最悲观的时刻可能已经过去了。资本市场预期改善似乎对经济循环形成推动作用。根据我们企业居民存款剪刀差来看,当下这一指标自2024年9月以来持续向上抬升,这意味着经济的循环正在逐步改善。参照历史经验来看,在不考虑外部冲击的背景下,我们推测利润增速可能已经接近底部位置,未来进一步向下突破的概率不高。

事实上,不止是国内,美日经验来看股债夏普比率差也影响了债股收益差的趋势。特别是美国数据来看,次贷危机后,美国采取了量化宽松(QE)的货币政策形式。由于QE投放了大量的流动性,QE期间,美国股债夏普比率剪刀差向上修复,引至债股收益差跟随抬升。因此,虽然QE属于货币宽松政策,但由于权益资产的性价比凸显,QE期间十年期美债仍然呈现走熊的态势。当下,叠加中国居民存款搬家是非银流动性的主导力量,中国股债关系更倾向于看股做债,而非股债双牛,即股牛,债大概率要转跌。

具体内容详见华创证券研究所7月21日发布的报告《【华创宏观】中国股票配置价值已打开》。

来源:券商研报精选