摩根大通预警:黄金等贵金属未来几周将进入盘整期

创始人

2026-02-07 20:45:08

0次

贵金属的单边上涨行情已暂时告一段落。

据追风交易台消息,摩根大通技术策略师Jason Hunter及其团队周四发布报告称,尽管长期牛市趋势的基础依然稳固,但在经历了近期的剧烈波动后,技术形态显示市场已正式进入盘整期。

报告还指出,美元指数在100关口下方的徘徊,以及标普500/黄金比率的走势,暗示长期的“货币贬值交易”并未结束。当前贵金属的盘整是牛市中的休整,而非熊市反转。

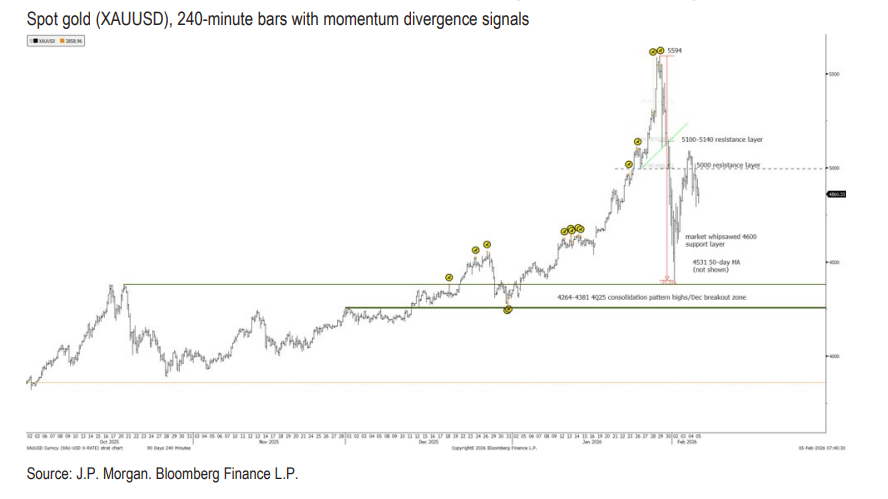

黄金短期盘整,长期牛市逻辑未变

摩根大通技术团队分析认为,近期黄金价格表现出短期的“喷发式”反转特征,这通常是盘整期到来的前兆,但这绝非长期反弹的终结。

从战术层面看,金价将在冲击5100点大关前经历一段必要的休整期。

投资者需关注关键的技术点位以界定震荡区间:

报告强调,结合长期价格形态及类似1970年代末的货币贬值周期末端对比,长期的货币贬值周期尚未完成。这意味着牛市基础依然存在,当前的盘整更多是为后续走势蓄势。

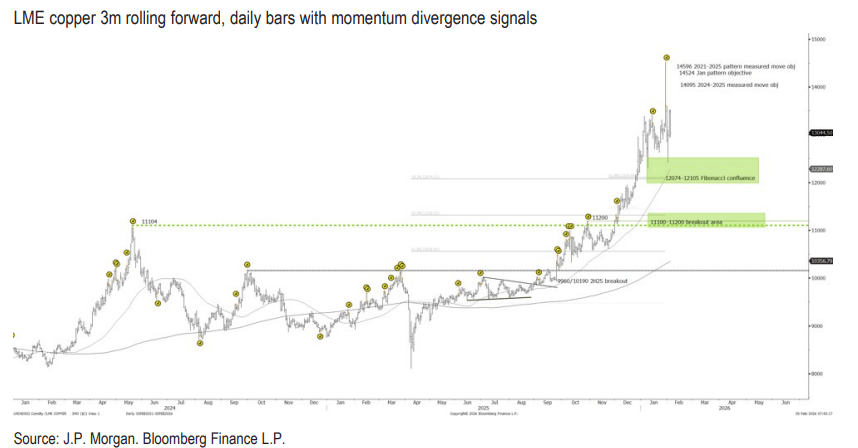

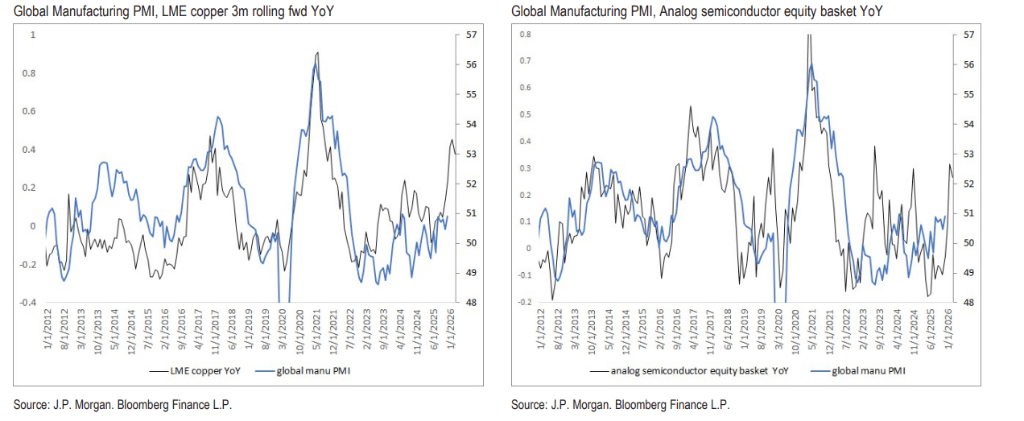

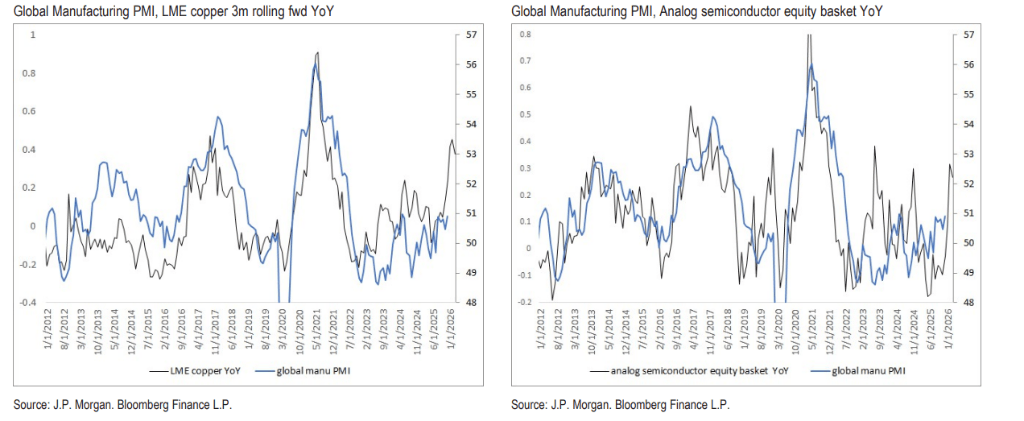

铜:回调即买入机会

值得注意的是,报告通过回归分析指出,铜价飙升部分由“货币贬值资金流”推动,隐含的全球制造业PMI预期(约53)远高于实际读数(约50.5)。尽管铜价可能略微高估了周期性复苏的力度,但顺周期趋势的完整性意味着铜在回调时将吸引实质性的买盘兴趣。

宏观驱动:美元疲软支撑长牛

大宗商品长期看涨逻辑的核心支撑依然来自外汇市场。美元指数在1月下旬尝试突破2025年下半年支撑位后出现剧烈震荡,目前仍受困于明确的区间内。

摩根大通指出,关键在于美元指数在过去八个月主要运行在100这一关键长期拐点下方。

只要价格持续低于该水平,市场就容易恢复自2025年初开始的下跌趋势。这一弱势美元环境将继续支撑贵金属及大宗商品的长期看涨逻辑。

相关内容

热门资讯

央行等八部门:持续整治虚拟货币...

据中国人民银行2月6日消息,中国人民银行等八部门发布关于进一步防范和处置虚拟货币等相关风险的通知。通...

摩根大通预警:黄金等贵金属未来...

贵金属的单边上涨行情已暂时告一段落。 据追风交易台消息,摩根大通技术策略师Jason Hunter及...

校团团智慧行申请基于区块链的多...

国家知识产权局信息显示,南京校团团智慧行科技有限公司申请一项名为“基于区块链的多副本数据一致性验证方...

黄金闪崩跌破4500美元 是陷...

2月2日,黄金市场延续了前一交易日的深度下跌,价格进一步探底。行情数据显示,现货黄金盘中最大跌幅接近...

中证协首次明确开展自律检查全流...

来源:滚动播报 关于发布《中国证券业协会自律措施实施办法》的通知 来源:中国证券业协会 为进一步加强...

美印初步贸易协议细节公开,美国...

【文/观察者网 齐倩】 当地时间2月6日晚,美国总统特朗普签署行政令,兑现了他承诺取消对印度加税2...

易方达基金管理有限公司 关于聘...

易方达基金管理有限公司 关于聘任基金经理助理的公告 因工作需要,公司聘任聂启文为易方达中证全指食品交...

原创 苏...

苏联的地球望远镜计划 在1960至1962年间,太空竞赛的背景下,经济利益和国家自信心的交织,促使前...

曾在 Hyperliquid ...

来源:市场资讯 (来源:吴说) 吴说获悉,据 @EmberCN 监测,2 月 1 日在 Hyperl...

小摩:金价未来几年有望涨至80...

钛媒体App 1月30日消息,摩根大通全球市场策略师Nikolaos Panigirtzoglou最...